-

[기업-증권사 '회사채 담합'] '회사채 거품' 키우는 증권사 출혈경쟁

증권사들이 기업 회사채 발행을 주관하면서 시장 가격보다 비싸게 해당 회사채를 인수해 거품을 일으키고 있는 것으로 나타났다. 계열 금융사의 자금을 동원하는 ‘캡티브 영업’이 도를 넘었다는 지적이 쏟아지고 있다. 국민연금 등 연기금들이 회사채 수요 예측 참여를 외면하며 2013년 도입된 관련 제도가 최대 위기를 맞았다. 26일 금융투자업계에 따르면 LG에너지솔루션과 HD현대오일뱅크와 SK지오센트릭, SK매직, SK인천석화 등 올들어 발행된 회사채들은 발행 다음날 증권사들이 인수가격보다 싸게 시장에 내놨다. 일반 상품에 비유하면 도매상이 매입한 상품을 더 싼 가격에 소비자들에게 판매한 셈이다. 지난 14일 발행된 LG에너지솔루션 2년물 6400억원은 닷새만에 절반 이상인 3800억원이 시장에 매물로 쏟아졌다. 13일 발행된 GS에너지 2년물은 사흘만에 600억원, 5일 발행된 SK지오센트릭 2년물은 15일만에 1100억원이 매도됐다. 증권사들이 이들 그룹사들의 유상증자, 인수합병(M&A) 인수금융 계약을 따내기 위해 회사채 인수에서 의도적으로 수천만원씩 손해를 떠안았다는 분석이다. 증권가에서는 회사채 수요예측에 참여하는 금융사의 70~80%가 주관 증권사 측에서 나온 물량으로 파악하고 있다. 지난해 하반기

-

지난달 기업 자금조달 28.5% 증가…LG CNS 상장 효과

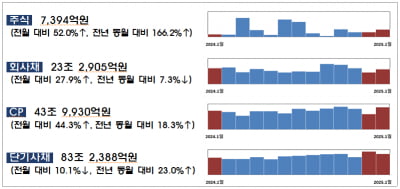

지난달 국내 기업들이 주식과 회사채 등을 발행해 조달한 자금이 지난해 12월보다 30% 가까이 증가했다. LG CNS 상장과 회사채 시장의 연초 효과 영향이 컸다.25일 금융감독원이 발표한 '2025년 1월 중 기업의 직접금융 조달 실적'에 따르면 기업이 발행한 주식·회사채 공모 발행금액은 24조299억원으로 전월 대비 5조3315억원(28.5%) 늘었다.주식 발행 규모는 7394억원으로 전월 대비 발행 규모가 52.0% 증가했다. LG CNS 등 기업공개(IPO)를 통한 조달(7289억원)이 대부분이었다. 유상증자는 대규모 거래 부재로 전월 대비 96.4% 줄어든 105억 원을 기록했다.회사채 발행 규모는 23조2905억원으로 전월 대비 27.9% 증가했다. 금리인하에 대한 기대감과 함께 연초에 기관들의 자금 집행이 시작되면서 일반회사채를 중심으로 발행 규모가 늘었다.일반회사채 발행금액은 8조4010억 원으로 전월 대비 439.0% 증가했다. 매년 초에 발행된 회사채의 만기가 연초에 집중되는 경향이 있어 채무상환 자금 용도의 발행이 크게 증가하는 경향이 있다.연초 회사채 시장이 활기를 띠면서 신용등급이 ‘A등급’ 및 ‘BBB등급’ 이하 회사채의 발행도 비교적 활발하게 이뤄졌다.금융채는 13조8250억 원으로 전월 대비 12.4% 감소했고 자산유동화증권(ABS)는 1조645억 원으로 전월 대비 21.9% 늘었다.기업어음(CP)·단기사채 발행액은 127조2318억원으로 전월 대비 3.4% 증가했다. CP 발행금액은 43조9930억원으로 전월 대비 44.3% 증가했고 단기사채는 83조2388억원으로 같은 기간 10.1% 감소했다. CP와 단기사채 잔액은 각각 213조7241억원, 70조7000억원이다.최석철 기자 dolsoi@hankyung.com

-

고려아연, 금감원 요구로 회사채 발행 4월로 연기

MBK파트너스-영풍 연합과 경영권 분쟁 중인 고려아연이 정기 주주총회가 끝난 뒤 회사채를 발행하기로 했다.19일 투자은행(IB)업계에 따르면 고려아연은 다음 달 예정된 최대 7000억원 회사채 발행계획을 오는 4월로 미뤘다. 고려아연은 다음 달 회사채를 발행할 예정이었다.고려아연과 주관사단은 금융감독원의 요구를 받아들여 내달 20일로 예정됐던 회사채 발행 일정을 정기 주주총회 이후로 조정했다. 금감원은 주주총회 전에 제출하는 감사보고서를 통해 회사채 발행 계획과 관련된 구체적인 정보를 주주들에게 제공할 것을 요구한 것으로 전해졌다.고려아연은 만기별로 2년물 3000억원, 3년물 4000억원의 회사채를 발행할 예정이다. 주관사는 지난 MB연합과의 분쟁 과정에서 자금을 융통해 준 미래에셋증권과 KB증권, 하나증권 등이다. 한국투자증권은 아직 참여 여부를 결정하지 않았다.고려아연은 지난달 최대 7000억원대의 회사채 발행 계획을 세웠다. MBK연합과의 경영권 분쟁 과정에서 늘어난 부채 때문이다. 고려아연은 지난해 10월 MBK파트너스의 공개매수에 대항해 자사주 공개매수로 1조8200억원을 사용했다. 고려아연은 회사채로 조달한 자금을 MBK연합과 분쟁 과정에서 늘어난 단기차입금을 차환하는 데 사용한다는 계획이다.고려아연의 현재 신용등급은 'AA+', 등급 전망은 '부정적'이다. 신용평가사인 한국신용평가는 경영권 분쟁 과정에서 진행된 공개매수로 재무 부담이 크게 확대됐고, 신사업 관련 투자 부담이 가중되고 있다고 지적했다.고려아연이 회사채 시장을 찾은 건 2010년 12월 이후 15년 만이다. 앞서 고려아연은 일반공모 유상증자를 통해 차입금을 갚으려 했지만, 금융감독원의

-

이마트 회사채 흥행…7년물은 목표 미달

이마트가 회사채 수요예측에서 1조원의 자금을 확보했으나 7년물에서 목표액을 채우지 못했다.18일 투자은행(IB) 업계에 따르면 이마트는 총 3000억원 모집에 1조1150억원의 매수 주문을 받았다.만기별로 2년물 1000억원 모집에 5200억원, 3년물 500억원 모집에 3500억원, 5년물 1000억원 모집에 2100억원을 채웠다. 하지만 7년물 500억원 모집에 350억원의 투자금을 모아 150억원이 미달됐다.이마트는 개별민간채권 평가회사 평균금리(민평 금리) 기준 ±30bp(1bp=0.01%p)를 제시했다. 2년물은 0bp, 3년물은 ―9bp, 5년물은 ―5bp에 목표액을 채웠다. 7년물은 +30bp 오버 발행될 전망이다.최대 5000억원까지 증액 발행할 계획이다. 이마트는 지난해 초 국내 3대 신평사(한신평·나신평·한기평)로부터 신용등급을 기존 'AA0, 부정적'에서 'AA-, 안정적'으로 한 단계 하향 조정된 바 있다.배정철 기자 bjc@hankyung.com

-

SK온, 회사채 발행 계획 보류…2차전지社 자금조달 '비상등'

SK그룹의 2차전지 기업인 SK온이 회사채 발행 계획을 보류하고 영구채 발행 등을 고려하고 있다. 1000억~2000억원대 회사채 발행을 위해 투자심리를 확인한 결과 기대하는 만큼 자금을 확보하기 어렵다고 판단해서다. 전기차 시장 성장 둔화의 영향으로 에코프로 등 2차전지 기업들이 자금조달에 어려움을 겪고 있다.17일 투자은행(IB)업계에 따르면 2차전지 기업 SK온은 이달 1000억~2000억원 규모의 회사채 발행 계획을 보류했다. 증권업계 관계자는 “2차전지 업황이 좋지 않은 게 가장 큰 이유”라고 말했다. SK온은 지난해 연결기준 1조866억원의 영업손실을 냈다. 전년 동기 대비 적자 폭이 86.8%로 커졌다. 순손실은 지난해 2조721억원으로 전년(7481억원) 대비 약 2.7배 늘어났다.SK온 관계자는 "회사채 발행을 포함해 신종자본증권(영구채) 발행 등 여러 선택지를 고려하는 중"이라고 말했다. SK온은 설비투자 집행 위해 추가 자금조달이 필요한 상황이다. 올해 북미에서 각각 포드, 현대차와의 합작 공장 완공을 앞두고 있다. 지난해까지 회사채와 유상증자, 기업어음(CP) 등을 통해 자금을 조달했다. 지난해 3월 3000억원 규모의 회사채를 발행했고, 1조원 규모의 유상증자, 1조3000억원의 CP 등을 발행했다.전기차 시장 둔화로 SK온을 비롯한 2차전지 기업의 자금조달 통로가 좁아지는 모양새다. 에코프로는 올해 회사채 발행 규모를 작년 대비 66% 줄인 400억원으로 정했다. 실적 악화로 신용등급 전망이 ‘안정적’에서 ‘부정적’으로 강등되면서 투자심리가 냉각됐기 때문이다. 에코프로는 2023년 하반기 이후로 매출이 감소 추세다. 지난해 연결 기준 매출은 57% 감소한 3조1103억원으

-

에코프로, 작년보다 절반 줄어든 400억 회사채 발행 예정

2차전지 기업 에코프로가 회사채 수요예측에서 미매각을 면했다. 에코프로는 실적 부진과 최근 신용등급 전망 강등으로 회사채 발행 흥행에 어려움을 겪었다. 14일 에코프로는 400억원 모집을 목표로 회사채 수요예측을 진행했다. 지난해 2월 이후 1년 만에 발행하는 공모채다. 1년 전에는 모집 목표를 1200억원으로 했지만, 올해는 모집액을 절반 이하로 줄였다. 만기별로 1.5년물 250억원 모집에 420억원, 2년물 150억원 모집에 150억원의 투자금이 들어왔다. 발행 금리는 1.5년물 기준 연 4.9%, 2년물은 연 5.2%에 결정됐다. 최대 800억원까지 증액발행을 검토하고 있으나 아직 결정되지 않았다. 발행 주관사는 한국투자증권, NH투자증권, KB증권, 키움증권 등 네 곳이다 에코프로의 신용등급 전망은 ‘안정적’에서 ‘부정적’으로 하향 조정됐다. NICE신용평가는 전기차 업황 둔화의 여파로 이들 기업의 매출이 급감하고 영업적자를 기록한 점을 지적했다.에코프로는 2023년 하반기 이후로 매출이 감소 추세다. 지난해 연결 기준 매출은 전년 대비 57% 감소한 3조1103억원으로 집계됐다. 영업손실은 3145억원으로 적자전환했다.배정철 기자 bjc@hankyung.com

-

LG그룹, 연초부터 회사채·IPO 통해 4조원 조달

LG그룹의 계열사가 국내 회사채와 주식 시장에서 전방위 자금조달에 나섰다. LG에너지솔루션과 LG화학 등 ‘빅 이슈어(발행사)’는 국내 회사채 시장에 ‘조 단위’ 자금 확보에 성공했다. LG CNS는 기업공개(IPO)를 통해 1조원 규모의 투자금을 모았다. 2차전지를 비롯한 신사업 투자금 마련을 위해 LG그룹이 전방위로 조달 채널을 뚫고 있다는 분석이다. 회사채·증시 활용한 대규모 자금조달13일 투자은행(IB)업계에 따르면 LG그룹이 국내 회사채 시장에서 조달한 자금은 2조9600억원으로 집계됐다. 올해 국내 그룹사 중 가장 많은 물량으로 1월 회사채 전체 발행물량 12조300억원의 약 24%에 달하는 것으로 나타났다. 1조6000억원을 조달한 LG에너지솔루션을 포함해 LG헬로비전(1600억원), LG유플러스(6000억원), LG화학(6000억원) 등 계열사에서 총 1조3600억원 규모 회사채 발행했다.LG그룹은 연초효과를 활용해 상대적으로 유리한 금리 조건으로 회사채를 발행하는 전략을 펼쳤다. 통상 연초에 기관 투자가들이 신규 자금 집행을 개시하면서 채권시장이 강세(금리하락)를 보이는 것을 활용했다. 당초 8000억원 규모였던 LG에너지솔루션 회사채 수요예측에는 3조7450억원의 주문이 들어와 발행 규모가 1조6000억원까지 늘었다. LG화학 수요예측에는 1조6750억원이 몰렸다. LG유플러스와 LG헬로비전에는 각각 3조500억원, 1조600억원의 자금이 몰렸다.LG그룹은 자금조달을 위해 주식자본시장(ECM)도 적극 활용했다. IT계열사인 LG CNS는 지난 5일 유가증권시장에 상장했다. 이번 기업공개(IPO)를 통해 시장에서 1조1994억원에 달하는 자금을 조달했다. 지난 2022년 LG에너지솔루션 상장 이후 최대 규모다. 2대주주인 맥쿼리PE(프라

-

국민연금, 회사채 쇼핑…금리인하에 ‘베팅’

국민연금을 비롯한 연기금이 올해 들어 AA급 이상 회사채를 대량 매수하고 있다. 작년보다 훨씬 적극적이라는 평가다. 국민연금의 회사채 투자 규모는 지난해에만 27조원에 달할만큼 회사채 시장에 미치는 영향력이 상당한 만큼 증권업계도 국민연금의 투자 방향에 촉각을 곤두세우고 있다.11일 금융투자협회에 따르면 지난달 회사채 수요예측 참여금액이 40조3710억원인 것으로 집계됐다. 시장 참여자들은 연초 회사채 ‘수요예측 열풍’의 원인으로 국민연금과 우정사업본부 등 연기금을 지목하고 있다. IB업계 관계자는 “지난달 국민연금과 위탁 운용 펀드들이 신용등급 AA급 회사채를 대량 매입해 시장을 주도했다”며 “작년 12월 계엄사태 여파로 투자를 미뤄온 연기금이 채권 매수세에 들어갔다”고 말했다.지난해 말 기준 운용 규모가 1185조원에 달하는 국민연금은 주식과 채권, 대체투자에 나눠 투자금을 집행한다. 작년 말 기준으로 전체 자산의 29.3%가 국내 채권에 투자돼 있고, 이 가운데 회사채가 차지하는 투자 비중은 8.1%다. 투자 대상은 신용등급 AA급 이상 회사채로 한정된다.국민연금이 회사채 매입에 나선 배경에는 시장금리 움직임이 중요한 요인으로 작용했다는 분석이 나온다. 현재 3년물 국고채 금리는 연 2.7%로 이미 두 번의 금리인하 기대가 반영돼 기준금리(연 3%)보다 낮은 상황이다. 향후 금리인하가 현실화하면 국고채와 회사채 간 금리 차(스프레드)가 더욱 좁혀질 가능성이 높다. 이에 따라 금리 하락으로 회사채 가격이 상승하면서 평가차익을 얻을 수 있다.다만 국민연금은 기업별 리스크를 철저히 선별해 투자 전략을 조정하고 있다. 지난 6일 LG에너지솔루션(AA)

-

전기차 시장 둔화에도…LG엔솔 회사채 '완판'

2차전지 기업 LG에너지솔루션이 회사채 수요예측에서 3조7000억원 규모의 자금을 확보했다.6일 투자은행(IB)업계에 따르면 LG에너지솔루션은 총 8000억원 모집에 3조7450억원의 매수 주문을 받았다. 지난해 5조1000억원 대비 소폭 감소한 수치다. 만기별로 2년물 1500억원 모집에 1조3450억원, 3년물 4000억원 모집에 1조5700억원, 5년물 2000억원 모집에 7600억원, 7년물 500억 원 모집에 700억원의 자금이 몰렸다. LG에너지솔루션은 등급별 민간채권 평가회사 평균금리 기준 ±30bp(베이시스포인트·1bp=0.01%포인트)의 금리를 제시해 2년물은 ―15bp, 3년물은 ―0bp, 5년물은 –10bp, 7년물은 –5bp에 목표액을 채웠다. LG에너지솔루션은 오는 6월 만기가 돌아오는 채무상환(1250억원)과 배터리 수요에 대응하기 위한 투자(5150억원) 등에 쓸 예정이다. 수요예측 결과에 따라 최대 1조6000억원까지 증액 발행할 계획이다. LG에너지솔루션은 전기차 캐즘(일시적 수요정체) 장기화로 배터리업계를 둘러싼 업황은 악화하고 있다. 트럼프 정부가 전기차 보조금을 폐지하고 관세를 부과하겠다고 언급하면서 2차전지 업계에 불황이 찾아오고 있다. 회사채 주관은 대신증권, 신한투자증권, 한국투자증권, KB증권, NH투자증권 등이 맡았다. 배정철 기자 bjc@hankyung.com

-

보험사 자본확충용 후순위채 ‘봇물’…이자비용 폭탄 우려

보험사들이 후순위채 발행을 통한 공격적인 자본확충에 나섰다. 금융감독원의 보험 건전성 감독 강화로 인해 자본 확충 필요성이 커지면서다. 올해 후순위채 발행 규모는 최대 10조원대에 달할 것으로 예상된다. 후순위채 금리가 연 5%를 넘는만큼 이자비용이 대폭 증가할 수 있다는 우려도 나온다.6일 투자은행(IB)업계에 따르면 보험사의 후순위채 발행 규모가 이달에만 최소 8000억원에 이르는 것으로 집계됐다. 메리츠화재(1500억원) DB생명보험(2000억원) DB손해보험(4000억원)이 회사채를 모집할 예정이다. 지난달 한화손해보험(4.79% 5000억원)을 포함해 이달까지 최소 1조3000억원 규모의 보험사 후순위채 물량이 쏟아져 나온다. 이 가운데 DB생명·손해보험은 4년 만에 후순위채 발행에 나섰다.후순위채 발행 규모는 점차 확대되는 추세다. 한국예탁결제원에 따르면 지난해 보험사들이 발행한 신종자본증권 및 후순위채 등의 자본성 증권 발행 규모는 총 8조6550억원에 달하는 것으로 집계됐다. 이는 연간 기준 최대 규모로 지난 2023년 확충한 자본 규모인 3조1540억원 대비 2배가 넘는 수준이다. 기존 역대 최대치인 2022년의 4조5899억원을 크게 웃도는 수준이다.새 국제회계제도(IFRS 17) 아래에서는 보험 부채를 시가로 평가한다. 시장금리가 내려갈수록 부채의 현재가치가 증가하면서 보험사의 건전성 비율이 악화된다. 보험사는 보험계약자에 대한 채무를 이행할 수 있는 재무적 능력 신지급여력비율(K-ICS 비율)을 유지하기 위해 높은 이자비용을 감수하고 자본 확충에 나서고 있다.증권업계에서는 올해 후순위채의 발행 규모가 10조원대에 달할 것으로 내다보고 있다. 문제는 후순위채는 자본이기

-

GS에너지, 회사채 수요예측에 1.1조 몰려

GS에너지(AA0)의 회사채 수요예측에서 1조원이 넘는 자금이 몰렸다. 5일 투자은행(IB) 업계에 따르면 GS에너지는 총 1500억원 모집에 1조1450억원의 매수 주문을 받았다. 만기별로는 3년물 1000억원 모집에 9050억원, 5년물 500억원 모집에 2400억 원의 자금이 몰렸다. GS에너지는 개별 민간채권 평가회사 평균금리(민평 금리) 기준 ±30bp(1bp=0.01%포인트)의 금리를 제시해 3년물은 ―10bp, 5년물은 ―5bp에 각각 목표액을 채웠다. GS에너지는 최대 3000억원의 증액 발행을 검토하고 있다. 오는 13일 회사채를 발행할 예정이다. GS에너지는 GS그룹의 중간지주회사로 GS칼텍스, GS파워 등을 계열사로 거느리고 있다. 배정철 기자 bjc@hankyung.com

-

연초 회사채 이례적 강세…LG엔솔, 최대 1.8兆 조달

연초 기업들이 줄줄이 회사채 발행에 나서고 있다. 채권 투자 수요가 증가하면서 회사채 금리가 2년 10개월 만에 최저 수준으로 떨어지면서다. 관세 전쟁, 구조조정 이슈 등 채권시장 내 불안 요소가 있음에도 불구하고 이례적인 강세장이라는 평가다. 금리 인하 시기에 하루라도 빠르게 실탄을 마련하는 수요가 몰리고 있다는 분석이다. 금리 하락으로 조달 여건 개선5일 금융투자협회에 따르면 LG에너지솔루션은 8000억~1조원 규모의 회사채 발행하는 내용의 증권신고서를 제출했다. 오는 6일 기관투자자 대상 수요예측을 진행한다. LG에너지솔루션은 수요예측 결과에 따라 최대 1조8000억원까지 증액 가능성을 열어뒀다. 당초 최대 증액 발행 규모를 2조원으로 정했으나 시장 상황을 반영해 2000억원을 줄였다. 지난해에는 총 1조6000억원을 발행한 바 있다. 연초 기업들의 자금조달 수요가 늘고 있다. 포스코 등 국내 35개 기업은 지난 1월 한 달 동안 약 12조원의 회사채를 발행했다. 이 가운데 2조9000억원을 순발행했다. 1월 설 연휴를 감안했을 때 역대 최대치를 기록한 작년 1월(14조원) 못지 않은 발행 실적이다. 2월 회사채 발행 규모도 10조원에 달할 것으로 예상하고 있다. 최대 1조8000억원을 모집하는 LG에너지솔루션(신용등급 AA)을 비롯해 LS전선(A+)이 오는 6일 회사채 수요예측을 진행할 예정이다. GS에너지(AA), 연합자산관리(AA), 세아베스틸(A+) 등 3개사는 오는 5일부터 기관투자가 대상 수요예측을 진행한다.회사채 금리가 크게 떨어지자 자금 조달을 서두르고 있다는 분석이다. AA-급 3년물 회사채 금리는 지난 3일 연 3.196%에 마감했다. 미국 연방준비제도의 금리인상 시작 시점인 2022년 3월

-

LG엔솔, 회사채 발행…최대 1.8兆 조달

2차전지기업 LG에너지솔루션이 최대 1조8000억원의 회사채를 발행한다. 당초 최대 증액 발행 규모를 2조원으로 정했으나 시장 상황을 반영해 2000억원을 줄였다. LG에너지솔루션은 신용등급 AA급(안정적)이지만, 최근 2차전지를 둘러싼 대내외 경영환경이 녹록지 않은 상황을 반영했다.LG에너지솔루션은 8000억~1조원 규모의 회사채를 발행하는 내용의 증권신고서를 4일 제출했다. 오는 6일 기관투자가 대상 수요예측을 진행한다. LG에너지솔루션은 수요예측 결과에 따라 최대 1조8000억원까지 증액 가능성을 열어뒀다. 지난해에는 8000억원을 목표로 한 수요예측에서 5조1000억원의 자금이 몰리면서 총 1조6000억원을 발행한 바 있다.LG에너지솔루션과 주관사는 당초 최대 2조원까지 회사채를 발행할 수 있을 것으로 내다봤다. 하지만 2차전지를 둘러싼 경영 환경이 악화하면서 눈높이를 낮췄다. 발행사가 원하는 금리를 확보하기 위해서는 발행 규모를 줄여야 한다는 결론을 내렸다. 회사채 시장은 연초 들어 강세를 보이고 있으나 2차전지와 석유화학, 철강 등 특정 분야의 약세를 보이는 중이다.LG에너지솔루션은 AA0 등급 민평을 기준으로 –30bp~+30bp를 가산하는 방식으로 수요예측을 진행한다. 기존 발행 이력이 있는 발행사들은 개별민평을 기준으로 회사채를 발행한다. LG에너지솔루션의 3년물 개별민평은 2.989%로 AA0 등급 민평(3.114%) 대비 10bp 이상 낮아 회사채 발행이 부담스러웠을 것이라는 게 증권업계의 시각이다.LG에너지솔루션은 지분투자 규모를 축소했다. 회사채 발행 예정 금액 8000억원 가운데 운영자금으로 1600억원, 채무상환에 1250억원, 타법인증권취득에 5150억원을 사용할 예정이다. 지난해 타법인증권취

-

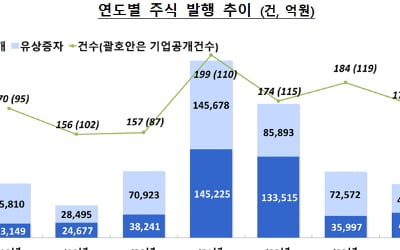

작년 기업 자금조달 16.9% 증가…주식 줄고 회사채·CP 증가

지난해 국내 기업들이 지금 조달 통로로 회사채와 전환사채(CP)·단기사채 등 채권 시장을 더 많이 활용한 것으로 나타났다.4일 금융감독원이 발표한 ‘2024년 기업의 직접금융 조달실적’에 따르면 지난해 기업이 발행한 주식·회사채 공모 발행금액은 287조683억원으로 전년 대비 41조3956억원(16.9%) 늘었다. 2022년부터 3년 연속 발행금액이 증가했다.주식 발행 규모는 8조8205억원으로 전년(10조8569억원) 대비 2조364억원(18.8%) 줄었다. 기업공개(IPO) 실적은 증가했지만, 대기업의 유상증자가 줄어든 영향이다.기업공개는 116건이 이뤄져 4조1171억원을 모았다. 전년(119건, 3조5997억원) 대비 건수는 3건 줄었지만, 자금조달 규모는 5174억원(14.4%) 늘었다. 공모금액 1000억원이 넘는 기업의 상장이 늘어나면서 건당 평균 공모금액(355억원)이 전년보다 커졌다.유상증자는 4조7034억원으로 전년(7조2572억원) 대비 2조5538억원(35.2%) 감소했다. 건수도 전년 65건에서 56건으로 줄었다. 운영자금 조달 등 중소기업의 유상증자는 17.3% 증가했지만, 시설투자 등 대기업의 유상증자가 전년 대비 52.0% 감소한 탓이다.반면 지난해 회사채 발행 규모는 278조2433억원으로 전년(234조8113억원) 대비 18.5% 늘었다. 금리 인하 등에 따라 기존 고금리 채권에 대한 차환 발행 수요 등이 몰리면서 일반회사채와 금융채가 증가한 영향이다.일반회사채 발행금액은 49조8911억원으로 전년 대비 15.3% 증가했다. 건수도 446건에서 531건으로 늘었다. 신용등급이 A등급인 발행사 비중이 높아지고 만기가 1~5년인 중기채 발행 비중이 상승했다.금융채는 212조1436억원으로 전년 대비 21.8% 증가했다. 금융지주 및 은행 등은 물론 신용카드사, 할부금융사, 증권사

-

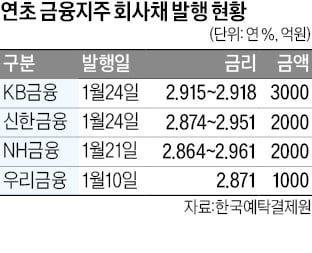

"연 2%대 자금 조달"…회사채로 눈돌리는 금융지주

국내 주요 금융지주사가 올 들어 회사채를 통한 자금 조달 카드를 잇달아 꺼내 들었다. 연 2%대 저금리 회사채를 찍어 자금 조달 비용을 줄이기 위해서다. 그동안 자본을 확충할 수 있는 신종자본증권(영구채)을 유동성 창구로 주로 활용했지만 금리 인하기를 맞아 회사채 발행 비중을 늘리기 시작했다는 분석이 나온다.2일 한국예탁결제원에 따르면 5대 금융지주 가운데 KB 신한 우리 농협 등 네 곳이 올 들어 총 8000억원 규모 회사채를 발행했다. KB금융은 지난달 24일 총 3000억원어치 회사채를 찍었다. 2년 만기 2000억원과 3년 만기 1000억원 규모다. 금리는 2년 만기가 연 2.915%, 3년 만기가 연 2.918% 수준이다. 신한금융도 같은 날 2000억원 규모 회사채를 찍어 자금을 조달했다. 3년 만기 1000억원을 연 2.874%에, 5년 만기 1000억원을 연 2.951%에 발행했다. 우리금융과 농협금융도 지난달 연 2%대 금리에 각각 1000억원, 2000억원어치 회사채를 발행해 유동성을 확보했다.주요 금융지주가 연초부터 회사채 시장에 일제히 뛰어든 건 이례적이라는 평가가 나온다. 지난해 1분기엔 하나금융과 농협금융만 일부 자금을 회사채로 조달하는 데 그쳤다.그동안 금융지주는 줄곧 영구채를 중심으로 자금을 조달했다. 금융당국의 재무 건전성 지표 개선 압박 속에서 유동성을 확보하고 자본을 확충할 수 있어서다. 영구채는 건전성 지표 산정 과정에서 부채가 아니라 자본으로 인정된다.하지만 본격적인 금리 인하기가 도래하자 영구채 대신 회사채로 눈을 돌리는 금융지주가 늘어나고 있다는 분석이 나온다. 회사채 발행을 통한 이자 비용 축소가 더 유리하다는 판단에서다. 금융지주의 회사채 금리는 지난해 4분기 연 3%대에서 지난달 연

![[기업-증권사 '회사채 담합'] '회사채 거품' 키우는 증권사 출혈경쟁](https://img.hankyung.com/photo/202502/AA.21024426.3.jpg)