-

예스코, 기업분할 후 첫 회사채 수요확보 '성공'

≪이 기사는 07월09일(16:47) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 지난 4월 기업분할 후 첫 회사채 발행에 나선 예스코가 모집액의 다섯 배 가까운 투자수요를 확보했다. 안정적인 수익구조 및 재무상태가 투자자들의 관심을 끌었다는 분석이다. 9일 투자은행(IB)업계에 따르면 예스코가 3년 만기 회사채 700억원어치를 발행하기 위해 이날 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 3400...

-

의약품캡슐 1위 서흥, 회사채 청약경쟁률 5대1

≪이 기사는 07월09일(16:31) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 국내 1위 의약품캡슐 제조업체인 서흥이 발행하는 회사채에 모집액의 다섯 배 가까운 투자수요가 몰렸다. 견고한 시장지배력과 탄탄한 실적을 눈여겨 본 기관투자가들이 투자에 뛰어들었다. 9일 투자은행(IB)업계에 따르면 서흥이 3년 만기 회사채 400억원어치를 발행하기 위해 이날 기관들을 상대로 벌인 수요예측(사전 청약)에 196...

-

대한항공, '오너 리스크'에도 회사채 발행 추진

≪이 기사는 07월09일(15:53) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 대한항공이 조양호 한진그룹 회장이 검찰 수사를 받는 가운데서도 예정대로 공모 회사채 발행에 나선다. 채권시장에선 이 회사가 ‘오너 리스크’를 안고서도 기존처럼 넉넉한 투자수요를 확보할지 주목하고 있다. 9일 투자은행(IB)업계에 따르면 대한항공은 이달 말 약 2000억원 규모로 회사채를 발행할 계획이다....

-

한국투자증권, 4개월만에 회사채 발행

≪이 기사는 07월09일(09:00) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 한국투자증권이 4개월만에 다시 회사채 발행에 나선다. 탄탄한 실적과 우량한 신용도를 고려하면 이번에도 어렵지 않게 투자수요를 확보할 전망이다. 9일 투자은행(IB)업계에 따르면 한국투자증권은 이달 말 3년 만기 회사채 1000억원어치를 발행할 계획이다. 오는 9~10월 만기가 도래하는 차입금 상환재원을 미리 확보하기 위한 자...

-

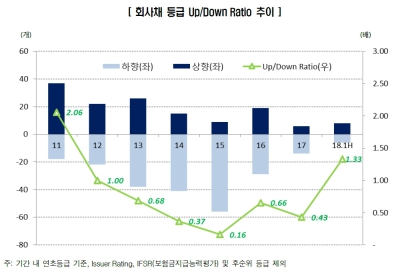

기업 신용도 하락추세 5년6개월만에 멈췄다

올 상반기 신용등급이 오른 기업이 떨어진 기업보다 많은 것으로 나타났다. 2013년부터 5년간 이어진 신용등급 하향추세에서 벗어나기 시작했다는 분석이다. 4일 한국신용평가에 따르면 올 상반기 이 회사가 신용도를 매긴 414개 기업 중 등급이 오른 기업은 9곳, 하락한 기업은 6곳으로 집계됐다. 신용등급이 오른 기업 수가 떨어진 기업 수보다 많은 것은 2012년 이후 5년6개월 만이다. 신용등급 방향성을 나타내는 신용등급 상하향 배율(등급 상...

-

만도, 회사채 청약경쟁률 2대1…실적부진 우려 극복

대형 자동차 부품회사인 만도가 실적 악화 우려를 극복하고 회사채 투자수요 확보에 성공했다. 고객 다각화 전략을 펼치며 영업환경 악화에 대응하는 모습에 투자자들이 불안이 다소 진정됐다는 평가다. 3일 투자은행(IB)업계에 따르면 만도가 3년 만기 회사채 2000억원어치를 발행하기 위해 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 4000억원의 매수주문이 들어왔다. 미래에셋대우 신한금융투자 한국투자증권 KB증권 NH투자증권이 채권 발행실무를...

-

의약품캡슐 제조사 서흥, 400억원 회사채 발행

≪이 기사는 07월03일(10:09) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 의약품용 캡슐 제조업체인 서흥이 3년 만에 공모 회사채시장에서 자금조달에 나선다. 3일 투자은행(IB)업계에 따르면 서흥은 오는 16일 3년 만기 회사채 400억원어치를 발행할 계획이다. 9일 기관투자가들을 상대로 수요예측(사전 청약)을 진행한다. 대신증권과 미래에셋대우가 채권 발행실무를 맡고 있다. 이 회사는 2015년 ...

-

GS에너지 회사채 청약경쟁률 5.13대1

≪이 기사는 07월02일(16:37) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ GS그룹의 에너지사업 중간 지주회사인 GS에너지가 발행하는 회사채에 모집액의 다섯 배가 넘는 투자수요가 모였다. 안정적인 재무구조와 우량한 신용도를 눈여겨 본 기관투자가들이 적극적으로 매수의지를 보였다는 평가다. 2일 투자은행(IB)업계에 따르면 GS에너지가 1500억원어치 회사채를 발행하기 위해 이날 기관들을 상대로 벌인 ...

-

SKC 신용등급 상승…자회사 채권발행에도 '청신호'

≪이 기사는 06월29일(16:39) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ SK그룹의 화학 계열사인 SKC의 신용등급이 한 단계 상승했다. 이 회사 보증을 받아 채권 발행을 준비 중인 자회사 SK텔레시스의 자금조달 여건도 개선될 전망이다. 나이스신용평가는 지난 27일 SKC의 신용등급을 ‘A’에서 ‘A+’로 한 단계 올렸다. 하루 전인 26일 한국신용평가에...

-

신세계 회사채에 8500억원 매수주문 몰려

신세계가 발행하는 회사채에 8000억원 이상의 투자수요가 몰렸다. 회사의 지속적인 성장세를 눈여겨본 기관투자가들이 투자에 뛰어들었다. 28일 투자은행(IB)업계에 따르면 신세계가 1300억원 규모 회사채 발행을 위해 이날 벌인 수요예측(사전 청약)에 국내 기관들이 총 8500억원의 매수주문을 넣었다. 300억원을 모집한 3년물에 3100억원, 1000억원을 모집한 5년물에 5400억원이 들어왔다. 미래에셋대우 한국투자증권 NH투자증권이 채권 ...

-

롯데하이마트 회사채에 5400억원 수요 몰려

≪이 기사는 06월28일(10:49) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 국내 1위 종합가전 유통업체인 롯데하이마트가 발행하는 회사채에 모집액의 네 배가 넘는 수요가 몰렸다. 꾸준한 성장세를 눈여겨 본 기관투자가들이 적극적으로 투자에 나섰다. 28일 투자은행(IB)업계에 따르면 롯데하이마트가 3년물 1200억원어치를 발행하기 위해 전날 벌인 수요예측(사전 청약)에 5400억원의 매수주문이 들어왔다...

-

단단해진 포스코, 회사채 투자수요 1.6兆 확보

포스코의 발행하는 회사채에 1조6000억원에 가까운 투자수요가 몰렸다. 재무구조 개선에 최상위 신용도인 'AAA'등급을 다시 달 가능성이 높아진 것이 기관투자가들의 투자를 이끌어냈다는 평가다. 28일 투자은행(IB)업계에 따르면 포스코가 3000억원 규모 회사채를 발행하기 위해 전날 기관들을 상대로 벌인 수요예측(사전 청약)에 총 1조5700억원의 매수주문이 들어왔다. 1000억원을 모집한 3년물에 6700억원, 2000억원을 ...

-

맥주 부진 지속된 롯데칠성, 신용등급 'AA'로 강등

≪이 기사는 06월27일(16:11) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 한국신용평가는 27일 롯데칠성의 신용등급을 ‘AA+’(부정적)에서 ‘AA’(안정적)로 변경한다고 발표했다. 수익성 악화가 이어지고 있는 것을 반영했다. 롯데칠성의 지난 1분기 영업이익은 86억원으로 전년 동기 대비 67.8% 감소했다. 지난해부터 이익 규모가 큰 폭으로 줄어들고 있다...

-

휴비스, 채권 투자수요 확보…2년 전 미매각 굴욕 지웠다

2년 만에 채권 발행에 나선 화학섬유업체 휴비스가 투자수요 확보에 성공했다. 회사채 청약에 들어온 매수주문이 모집액에 한참 못 미쳤던 2016년의 굴욕을 지웠다. 26일 투자은행(IB)업계에 따르면 휴비스가 3년 만기 채권 300억원어치를 발행하기 위해 이날 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 510억원의 매수주문이 들어왔다. 한국투자증권이 채권 발행실무를 맡았다. 약 2년 만에 채권시장에서 자존심을 회복했다. 이 회사는 20...

-

투자수확 앞둔 에쓰오일, 채권 투자수요 1兆 확보

정유업체 에쓰오일이 발행하는 회사채에 1조원에 가까운 투자수요가 몰렸다. 약 5조원을 들여 완공한 생산설비 가동이 눈앞에 다가오면서 성장세에 더 힘이 실릴 것으로 기대한 기관투자가들이 경쟁적으로 투자에 뛰어들었다. 26일 투자은행(IB)업계에 따르면 에쓰오일이 2500억원 규모 회사채를 발행하기 위해 전날 벌인 수요예측(사전 청약)에 국내 기관들이 총 9500억원의 매수주문을 냈다. 1000억원씩 발행 예정인 3년물과 5년물에 각각 4200억...