-

최대 순익 낸 KB금융…통큰 주주환원

KB금융그룹이 홍콩 H지수 주가연계증권(ELS) 사태발(發) 부진을 털어냈다. 올해 2분기에 분기 기준 사상 최대 실적을 달성하면서다. 은행 이자이익이 늘고 증권, 손해보험 등 비은행 부문 수익성도 개선된 덕분이다. ELS 충당부채 880억원 환입KB금융은 2분기 당기순이익이 1조7324억원으로 집계됐다고 23일 발표했다. 전년 동기(1조4989억원)보다 15.6% 증가했다. 8620억원 규모의 ELS 배상 비용을 충당부채로 반영한 올 1분기(1조491억원)와 비교하면 65.1% 급증했다.KB금융의 실적 개선은 이자이익과 증권, 손보 등 비은행 계열사의 성장세가 이끌었다. 2분기 그룹 이자이익은 3조2062억원으로 1분기보다 1.7% 증가했다. 은행 가계대출과 기업대출 잔액이 3개월 새 각각 2.6%와 2.0% 늘어나면서다. 단 시장금리 하락 여파로 핵심 수익성 지표인 순이자마진(NIM)은 그룹과 은행 모두 전 분기에 비해 0.03% 하락한 2.08%와 1.84%를 기록했다.2분기 비이자이익은 부동산 프로젝트파이낸싱(PF) 위축 여파로 수수료 이익(9197억원)이 1분기보다 7.1% 감소했지만, 주식시장 회복에 따른 유가증권이익 등 기타영업손이익(3231억원)은 19.5% 증가했다. KB금융의 2분기 총영업이익(4조4490억원)에서 이자이익(3조2062억원)이 차지하는 비중은 72.1%에 달했다. 김재관 KB금융 최고재무책임자(CFO)는 “ELS 배상 비용 환입 등 일회성 이익을 제외한 2분기 순이익은 1조6000억원 수준”이라고 설명했다.KB금융은 상반기 전체로는 2조7815억원의 순이익을 올렸다. 반기 기준 역대 최대였던 작년 상반기(3조76억원)보다 7.5% 감소했다. 미래 손실에 대비해 쌓는 대손충당금은 상반기 9810억원으로 전년보다 25.7% 줄었다. 안정적인 자본 관리로 국제결제은행(BIS) 자기자본

-

'H지수 쇼크'에 1분기 ELS 수익률 -9%

올 1분기 주가연계증권(ELS) 투자자 손익률이 -8.7%를 기록한 것으로 나타났다.12일 금융감독원에 따르면 올해 1분기 ELS 평균 투자손익률은 연 -8.7%로 지난해 1분기보다 15.9%포인트 떨어졌다. ELS 상당수가 기초자산으로 삼은 홍콩 H지수(HSCEI)가 지난 1월 5001까지 떨어진 영향이다. H지수 하락으로 원금손실 발생구간(녹인·knock-in)에 진입한 ELS의 만기가 올 상반기에 몰렸다. 지난 3월 말 기준 녹인이 발생한 ELS 잔액은 3조8000억원으로 집계됐다. 전체 파생결합증권 잔액의 4.3% 수준이다.올해 1분기 중 파생결합증권(ELS·DLS) 발행액은 13조원으로 지난해 동기(14조9000억원) 대비 12.8%(1조9000억원) 감소했다. H지수 ELS의 원금 손실 우려가 불거진 영향이다. 1분기 ELS 발행액은 8조원으로 전년 동기 대비 1조7000억원, 직전 분기 대비로는 23조원 줄었다. 1분기 파생결합증권 상환액은 17조7000억원으로 작년 1분기(17조4000억원)에 비해 1.7%(3000억원) 늘었다.선한결 기자

-

'H지수 여파' 올 1분기 ELS 평균 8.7% 손실 봤다

올 1분기 지수형 주가연계증권(ELS) 발행 규모가 작년 같은 기간에 비해 40% 이상 줄어든 것으로 나타났다. 홍콩 H지수(HSCEI) ELS 원금 손실 우려와 불완전판매 사태 등이 겹친 영향이다. 'H지수 ELS 사태'로 투자수요 위축…발행액 급감12일 금융감독원에 따르면 올해 1분기 중 파생결합증권(ELS·DLS) 발행액은 13조원으로 지난해 동기(14조9000억원)에 비해 12.8%(1조9000억원) 감소했다. ELS 발행액이 급감한 영향이 컸다. 올 1분기 ELS 발행액은 8조원으로 작년 동기 대비 1조7000억원, 직전 분기 대비해서는 23조원 줄었다. 통상 ELS 발행액 대부분을 차지하는 지수형은 4조원으로 지난해 7조2000억원보다 44.4%(3조2000억원) 쪼그라들었다. 지수형의 ELS 발행액 비중은 50.3%로 작년보다 23.8%포인트 줄었다. 종목형은 3조4000억원으로 전년대비 1조2000억원 늘었다. 금감원은 "홍콩 H지수 기초 ELS 손실에 따른 투자수요 위축 등으로 인해 ELS 발행액이 급감했다"고 설명했다. 주요 기초자산별 발행액은 S&P500(3조2000억원), 코스피200(3조1000억원), 유로스톡스50(3조1000억원), 닛케이225(1조원) 순이었다. H지수를 편입한 ELS 발행액은 1000억원에 그쳤다. 작년 같은 기간 발행액의 10% 수준이다. 올 1분기 파생결합증권 총 상환액은 17조7000억원으로 작년 1분기(17조4000억원)에 비해 1.7%(3000억원) 늘었다. 이중 ELS 상환액은 작년 동기 대비 2조2000억원 늘어난 14조4000억원이었다. 전년 동기 대비 3조2000억원 늘어난 7조2000억원어치가 만기상환됐다. 조기상환 규모는 7조2000억원으로 전년 동기 대비 10조원 줄었다. DLS 발행액은 5조원으로 작년 동기 대비 3.8%(2000억원) 감소했다. 이중 원금지급형이 4조1000

-

홍콩ELS 손실 턴 은행, 2분기 '실적 반등'

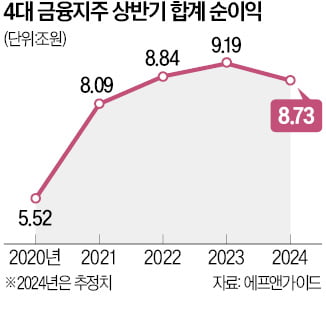

홍콩 H지수 주가연계증권(ELS) 손실 사태에 발목이 잡혔던 은행권이 올해 2분기 실적 개선에 성공할 전망이다. 기준금리 인하 시점이 하반기로 밀린 가운데 가계·기업대출이 늘어나면서다. 은행권은 금융당국의 가계대출 정책 및 연체율 관리가 향후 실적에 영향을 미칠 것으로 보고 있다.17일 금융정보업체 에프앤가이드에 따르면 KB 신한 하나 우리 등 4대 금융지주의 2분기 합산 당기순이익 예상치는 4조5041억원으로 집계됐다. 지난해 2분기(4조2813억원)보다 5.2%(2228억원) 증가한 수치다. 국민 신한 하나 우리 등 4대 은행이 홍콩 ELS 자율배상 비용 1조3234억원을 충당부채로 실적에 반영한 1분기(4조2286억원)에 비해선 6.5%(2755억원) 늘었다.4대 금융지주의 올 상반기 합계 순이익 전망치는 8조7327억원으로 역대 최대였던 작년 상반기(9조1939억원)보다 5.0%(4612억원) 감소할 것으로 예상된다. 하지만 일회성 비용인 홍콩 ELS 충당부채를 제외할 경우 4대 금융의 상반기 순이익 추정치는 10조561억원으로 작년 실적을 웃돈다.2분기 실적 개선은 대출 증가세가 주도했다. 지난 4~5월 은행 대출 순증액은 29조8000억원으로 1분기 순증액(28조6000억원)을 두 달 만에 넘어섰다. 부동산시장이 회복되면서 주택담보대출이 급증했기 때문이다. 5월 은행 가계대출 순증액 6조원 가운데 95%인 5조7000억원을 주담대가 차지했다.2분기 순이익 규모가 가장 큰 ‘리딩 금융’ 타이틀은 KB금융이 차지할 것으로 관측된다. KB금융의 2분기 순이익은 전분기(1조491억원)보다 38.0%(3997억원) 증가한 1조4488억원으로 추산된다. KB금융은 국민은행이 1분기 홍콩 ELS 충당부채를 은행권에서 가장 많은 8620억원 적립한 탓에 신한금융에 순이익 1위 자리

-

ELB에 '뭉칫돈'…원금 보장에 중수익 매력

주가연계파생결합사채(ELB) 발행액이 크게 늘고 있다. 올해 발행액이 처음으로 주가연계증권(ELS)을 넘어섰다. 최근 홍콩 H지수 ELS의 대규모 손실 사태를 계기로 투자자들이 예전보다 원금 보장 상품을 많이 찾으면서다. 다른 원금 보장 상품에 비해 시장금리가 높다는 점도 ELB가 인기를 끄는 배경으로 꼽힌다. ELB 발행, 올해 사상 최대 될 듯3일 한국예탁결제원에 따르면 올초부터 지난달까지 국내 ELB 발행액은 전년 동기 대비 68.5% 늘어난 7조2436억원으로 집계됐다. 올해 같은 기간 ELS(6조5930억원)보다 발행액이 많았다. 올해 ELB 발행액은 사상 최대치를 경신할 가능성이 확실시된다. 최근 10년 동안 매년 1~5월 ELB 발행액은 평균 4조8775억원 수준이었다. 그런데 올해 발행액은 이보다 두 배 가까이 많다.ELB는 주가지수나 개별 종목 주가를 기준으로 수익 조건을 정한 파생상품이다. 여기까지는 ELS와 같다. 하지만 ELB는 원금이 보장된다는 점에서 ELS와 큰 차이가 있다. 수익 조건이 충족되지 않으면 무이자 예금이 되기 때문에 투자자는 물가상승률만큼 실질적으로 손해를 본다는 것만 유의하면 된다. 최근 ELB는 수익 조건을 충족하면 투자자에게 적게는 연 환산 4~7%, 많게는 10% 이상의 수익률을 준다. ELB의 만기는 1년 안팎으로, 보통 2~3년인 ELS보다 짧다.최근 ELB의 인기가 높아진 건 홍콩 H지수 ELS의 대규모 손실 사태로 파생상품 위험(리스크)에 대한 투자자의 경계심이 커졌기 때문이다. 송영선 NH투자증권 상품기획부장은 “시장금리가 높은 상태가 지속되는 것도 ELB 발행이 늘어난 원인”이라며 “ELB를 판매한 증권사가 투자자의 돈을 안정적으로 운용하면서 5% 이상의 수익률을 낼 수 있게 됐기 때문&rd

-

"홍콩ELS 재발 막자"…신한, 관리조직 신설

신한금융그룹의 대표 계열사인 신한은행과 신한투자증권이 고객 개개인의 자산 리스크를 관리하는 조직을 신설했다. 신설 조직은 소비자별 자산 포트폴리오가 주가연계증권(ELS)과 같은 특정 자산군에 집중되지 않도록 일일이 모니터링하는 역할을 맡는다. 금융사가 그동안 소비자 개인의 자산군을 고려하지 않은 채 금융상품 판매에만 집중한 결과 홍콩 H지수 ELS 가입자의 투자 손실 규모가 확대됐다는 판단에 따른 조치다.28일 금융권에 따르면 신한은행은 올초 리스크관리그룹 리스크공학부 산하에 고객 자산 리스크 관리를 총괄하는 ‘고객자산리스크팀’을 신설했다. 신한투자증권은 같은 역할을 수행하는 ‘고객리스크관리부’를 만들었다. 이 조직들은 고객 개개인의 자산을 예금, 펀드, 파생상품, 신탁 등 상품 유형별로 분류해 모니터링하는 동시에 소비자별 금융상품 판매 한도를 설정하고 관리한다.예를 들어 안정지향적 투자성향을 지닌 소비자는 금융자산의 60% 이상을 정기 예·적금에 가입하도록 하고, 펀드와 ELS 같은 파생상품 비중은 각각 20%를 넘지 않도록 하는 방식이다. 반대로 공격지향적인 투자자의 자산 포트폴리오는 펀드나 파생상품 비중 한도를 상대적으로 높게 설정하되, 일정 비율 이상을 넘지 않도록 관리한다. 은행이 회사 차원에서 대출자산을 담보대출과 신용대출 등으로 분산하는 것처럼 소비자의 포트폴리오 리스크를 관리하겠다는 것이다.신한금융 관계자는 “앞으로는 판매 금융상품 선정부터 사후 관리 단계까지 소비자의 리스크를 우선 고려하는 방향으로 영업 패러다임을 바꿀 것”이라고 설명했다.다른 금융사들도 소비자 보호를 위한 노력

-

中펀드 '부진의 늪' 벗어나나…홍콩 ELS 손실도 축소 기대

중국 펀드가 오랜 부진의 터널에서 벗어나고 있다. 최근 중국 정부의 각종 경기 부양책에 중국 증시가 급반등한 덕분이다. 홍콩H지수가 9개월만에 6700선을 돌파하자 주가연계증권(ELS) 손실률이 낮아질 수 있다는 기대도 나온다.13일 금융정보업체 에프앤가이드에 따르면 국내에 설정된 186개 중국 주식형 펀드의 최근 3개월 평균 수익률(5월 10일 기준)은 14.45%로 집계됐다. 같은 기간 미국 펀드(6.2%), 일본 펀드(6.19%), 인도 펀드(4.5%) 등보다 앞서 유형별 해외 주식형 펀드 중 수익률 1위에 올랐다.최근 석달 간 주요국 증시가 대부분 부진했지만 중화권 증시는 나홀로 상승세를 탔다. 홍콩H지수와 상하이종합지수는 이 기간 각각 26.6%, 10.1% 상승했다. 같은 기간 코스피지수는 4.1% 오르는 데 그쳤고, 미국 S&P500 지수 상승률도 3.9%에 그쳤다.국내 해외주식형 펀드 중 가장 규모가 큰 ‘TIGER 차이나전기차SOLACTIVE’ 상장지수펀드(ETF)도 3개월 간 16.12% 급등했다.중국 증시에 훈풍이 분 건 국 정부의 잇따른 부양책과 내수 경기에 대한 회복 기대가 맞물렸기 때문이다. 중국 정부는 지난달 ‘중국판 밸류업 프로그램’으로 불리는

-

지수형 주춤…'이색 종목형 ELS' 뜬다

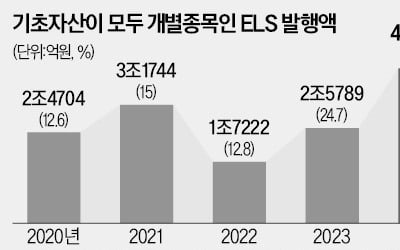

개인 투자자 A씨는 지난달 ‘미래에셋증권 35314회 주가연계증권(ELS)’에 청약하고 500만원을 납입했다. 이 ELS는 만기 9개월짜리 상품으로, 조기 상환이 안 되고 만기까지 가는 데 성공하면 테슬라 주가 상승률의 두 배에 달하는 수익금을 준다.하지만 주가가 발행일 대비 하락하면 청약 시점의 주가를 기준으로 테슬라 주식을 입고해준다. A씨는 “잘 안 돼도 주식으로 받으면 손실이 확정되는 건 아니기 때문에 마음의 부담이 덜해 청약했다”고 말했다. ○종목형 ELS 발행 급증홍콩 H지수 관련 ELS 손실 사태 속에서 개별 종목을 기초자산으로 하는 종목형 ELS 발행이 급증하고 있다. 9일 한국예탁결제원에 따르면 종목형 ELS는 올 들어 4월까지 4조1009억원어치가 발행됐다. ELS의 기초자산이 되는 개별 종목은 삼성전자, 네이버, KT 등 국내 종목을 비롯해 테슬라, AMD, 엔비디아 등 해외 종목까지 두루 있다.매년(1~4월 기준) 종목형 ELS 발행액을 보면 2018년에는 1조6207억원에 그쳤으나 2021년엔 3조1744억원까지 늘었다. 증시 조정으로 투자심리가 위축되면서 2022년 1조7222억원으로 줄었지만, 올 들어 다시 급증하고 있다.홍콩 H지수 ELS 손실이 도마에 오르면서 전체 ELS 발행액은 올 들어 크게 줄어들었다. 전체 ELS 발행액은 올해 1~4월 5조349억원으로 지난해 같은 기간 10조4285억원에서 반 토막 났다. 지수형 ELS가 급감하는 가운데 종목형 ELS 발행은 역주행하고 있는 것이다. 종목형 ELS의 비중은 지난해 24.7%에서 올해 81.4%로 세 배 넘게 커졌다.종목형 ELS는 지수형보다 ‘고위험·고수익’인 경우가 많다. 한국투자증권이 오는 14일까지 청약을 받는 ‘트루 ELS 17082회’는 미국 종목 엔비디아와 AMD

-

홍콩 ELS 손실 없는 기업은행, 순이익 작년보다 15% 늘어

홍콩 H지수 주가연계증권(ELS) 손실 배상을 피한 기업은행이 탄탄한 성장세를 이어갔다. 기업은행은 올해 1분기 자회사를 포함한 순이익이 작년 1분기보다 8.5% 증가한 7845억원을 기록했다고 29일 발표했다. 기업은행의 별도 순이익은 전년보다 15.7% 늘어난 7111억원이었다.기업은행의 1분기 은행권 순이익 순위는 신한(9286억원), 하나(8432억원), 우리은행(7897억원)에 이어 4위에 올랐다. 기업은행의 중소기업대출 잔액은 237조2930억원으로 작년 말보다 1.5% 증가해 시장점유율 23.3%를 달성했다.김보형 기자

-

5대 금융, ELS 손실…순이익 1兆 빠졌다

KB 신한 하나 우리 농협 등 5대 금융지주의 올해 1분기 당기순이익이 작년보다 1조원 가까이 감소했다. 핵심 자회사인 5대 은행이 1조6000억원을 웃도는 홍콩 H지수 주가연계증권(ELS) 자율배상 비용을 충당부채로 실적에 반영해서다. 다만 2분기부터는 금융지주의 실적이 개선될 것이라는 전망이 나온다. 은행이 ELS 손실을 모두 털어낸 데다 증권과 보험 등 비은행 계열사의 수익성도 좋아지고 있기 때문이다.26일 금융권에 따르면 5대 금융지주의 올 1분기 합계 순이익은 4조8803억원이었다. 역대 최대인 작년 1분기(5조8097억원)에 비해 15.9%(9294억원) 감소했다. 5대 금융은 코로나19 이후 저금리 기조 속에 대출 자산을 늘리며 2021년 1분기 전년보다 80% 이상 증가한 4조5691억원의 순이익을 거뒀다. 기준금리 인상이 본격화한 2022년부터는 5조원을 웃도는 사상 최대 실적을 냈다.일회성 비용인 ELS 배상을 감안하면 5대 금융의 1분기 순이익 감소는 ‘착시 효과’라는 시각도 있다. KB(8620억원) 신한(2740억원) 하나(1799억원) 우리(75억원) 농협(3416억원) 등 5대 금융이 ELS 충당부채로 인식한 1조6650억원을 더하면 1분기 순이익은 6조5453억원으로 작년 실적을 웃돈다.5대 은행은 기업대출을 중심으로 대출 자산이 증가하며 성장세를 이어갔다. 5대 은행의 1분기 이자이익은 10조5639억원으로 지난해 1분기(10조970억원)보다 4.6%(4669억원) 늘었다. 신한(9.1%), 국민(8.8%), 농협은행(6.9%)은 이자이익이 늘었지만, 하나(-1.6%), 우리은행(-0.9%)은 감소세로 돌아섰다. 5대 은행 연체율과 총여신 중 회수가 불투명한 고정이하여신(NPL)비율 등 건전성지표가 나빠진 점은 부담으로 꼽힌다.김보형/정의진 기자

-

KB금융 1분기 순이익 1조원…4년 만에 최저

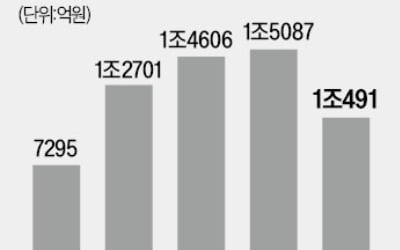

KB금융그룹의 올해 1분기 당기순이익이 4년 만에 최저치를 기록했다. 핵심 자회사인 국민은행이 홍콩 H지수 주가연계증권(ELS) 자율배상 비용 8620억원을 충당부채로 반영하면서다. 실적 악화에도 불구하고 KB금융은 금융권 최초로 ‘배당총액 기준 분기 균등배당’을 도입하는 등 주주환원 강화 카드를 꺼냈다. KB금융 주가는 25일 0.58% 오른 6만9300원에 마감했다. ○이자·수수료 수익 ‘증가’KB금융은 1분기 순이익이 1조491억원으로 집계됐다고 이날 발표했다. 작년 1분기(1조5087억원)와 비교해 30.5% 감소했다. 2020년(7295억원) 후 가장 적다. 단 일회성 비용(ELS 배상)을 제외할 경우 당기순이익은 1조5929억원으로 지난해 실적을 웃돈다.KB금융의 1분기 이자이익은 3조1515억원으로 작년 1분기(2조8239억원)보다 11.6% 증가했다. 고금리가 이어지는 가운데 국민은행 원화대출금이 작년 말보다 2조원 넘게 늘어나면서다. 수익성 지표인 순이자마진(NIM)도 국민은행이 고금리로 조달한 정기예금 만기가 끝나면서 작년 4분기(2.08%)에 비해 0.03%포인트 상승한 2.11%를 기록했다. 전체 영업이익(4조4120억원)에서 이자이익이 차지하는 비중은 71.4%였다.주식거래 수수료 증가와 인수금융 주선 등 투자은행(IB) 부문 선전으로 1분기 수수료 수익도 작년 1분기(9140억원)보다 8.3% 증가한 9901억원으로 집계됐다. 원·달러 환율 상승 여파로 유가증권 및 외환 관련 이익이 줄면서 1분기 기타영업이익은 전년(6366억원)에 비해 57.5% 감소한 2704억원에 그쳤다. 미래 손실에 대비해 쌓는 대손충당금은 4284억원으로 작년 1분기(6682억원)보다 35.9% 줄었다. ○주당배당금 확대 기대국민은행의 1분기 순이익은 ELS 배상(8620억원) 여

-

홍콩 ELS 충격에도…KB금융 순이익 1조 '사수'

KB금융그룹의 올해 1분기 당기순이익이 4년 만에 최저치에 그쳤다. 핵심 자회사인 국민은행이 홍콩 H지수 주가연계증권(ELS) 자율배상 비용 8620억원을 충당부채로 반영하면서다. KB금융은 금융권 최초로 ‘배당총액 기준 분기 균등배당’을 도입하는 등 주주 환원 강화 카드를 꺼냈다. KB금융 주가는 이날 0.58% 오른 6만9300만원에 마감됐다. 이자·수수료 수익 '증가'KB금융은 1분기 순이익이 1조491억원으로 집계됐다고 25일 발표했다. 작년 1분기(1조5087억원)와 비교해 30.5% 감소한 것으로 2020년(7295억원) 이후 가장 적다. 단 일회성 비용(ELS 배상)을 제외할 경우 당기순이익은 1조5929억원으로 지난해 실적을 웃돈다.KB금융의 1분기 이자이익은 3조1515억원으로 작년 1분기(2조8239억원)보다 11.6% 증가했다. 고금리가 이어지는 가운데 국민은행 원화대출금이 작년 말보다 2조원 넘게 늘어나면서다. 수익성 지표인 순이자마진(NIM)도 국민은행이 고금리로 조달한 정기예금 만기가 끝나면서 작년 4분기(2.08%)에 비해 0.03%포인트 상승한 2.11%를 기록했다. 전체 영업이익(4조4412억원)에서 이자이익이 차지하는 비중은 70.9%를 기록했다. 주식 거래 수수료 증가와 인수금융 주선 등 투자

-

홍콩 ELS 충격에 4대 금융 순이익 '털썩'

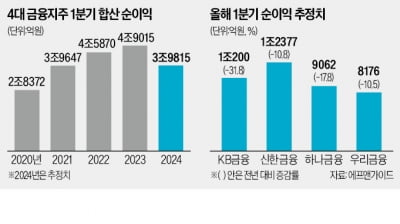

올해 1분기 실적 발표를 앞둔 4대 금융지주의 당기순이익이 전년보다 20% 가까이 줄어든 것으로 보인다. 핵심 계열사인 4대 은행이 1조원을 웃도는 홍콩 H지수 주가연계증권(ELS) 손실 관련 자율배상 비용을 실적에 반영하면서다. 다만 ELS 배상 등 일회성 비용을 제외한 이자이익은 고금리 효과로 증가세를 이어갈 것으로 전망된다. 미국의 금리 인하 지연 가능성이 커지면서 2분기 이후 수익성이 회복될 것으로 예상된다. 신한 ‘리딩뱅크’ 탈환22일 금융정보업체 에프앤가이드에 따르면 KB 신한 하나 우리 등 4대 금융의 올 1분기 합산 순이익 추정치는 3조9815억원으로 집계됐다. 역대 최대인 지난해 1분기(4조9015억원)보다 18.8% 줄어든 수치다. 4대 금융은 코로나19 사태 이후 기준금리 인상에 따른 이자이익 확대 효과로 2022년 1분기(4조5870억원)부터 2년 연속 사상 최대 실적을 냈다.금융지주별로는 홍콩 ELS 판매 잔액이 7조6695억원으로 가장 많은 KB금융의 순이익 감소폭이 가장 클 전망이다. 오는 25일 1분기 실적을 내놓는 KB금융의 순이익 추정치는 1조200억원으로 작년 1분기(1조4976억원)보다 31.8% 적다. KB금융은 홍콩 ELS 배상금 9000억원 안팎을 손익계산서상 영업외비용으로 반영할 것으로 알려졌다. 배상금은 재무제표에 충당부채로 인식돼 그만큼 당기순이익이 줄어든다.26일 1분기 실적을 내놓는 신한, 하나, 우리금융도 실적이 뒷걸음질 쳤을 것으로 예상된다. 홍콩 ELS 판매 잔액이 2조3701억원인 신한금융의 1분기 순이익은 지난해 1분기(1조3880억원)에 비해 10.8% 줄어든 1조2377억원으로 추정된다. 3000억원 가까운 홍콩 ELS 배상금을 회계처리한 게 결정적인 영향을 미쳤다. KB금융의 ELS 배상액이 훨씬 큰 만

-

작년 홍콩 ELS로 6.1조원 날렸다

지난해 원금 손실 발생 구간(Knock-In·녹인)에 진입한 주가연계증권(ELS) 규모가 총 6조6000억원에 달하는 것으로 집계됐다. 홍콩H지수(HSCEI)를 기초자산으로 하는 ELS가 6조1000억원 규모로 92.6%를 차지했다. 녹인 구간에 진입한 전체 ELS 중 99.6%는 올해 만기가 도래한다.19일 금융감독원에 따르면 작년 ELS와 기타파생결합증권(DLS)을 비롯한 파생결합증권 발행액은 78조9000억원으로 전년(74조2000억원)에 비해 4.7% 늘었다. 상환액은 83조9000억원으로 2022년 말(52조원)에 비해 31.9% 급증했다. 미국 등의 긴축 기조가 완화될 것이라는 기대에 따라 글로벌 증시가 전반적 강세를 띠면서 조기·만기 상환이 증가한 영향이다.지난해 지수형 ELS 발행액은 전년 대비 1조2000억원 증가한 32조2000억원이었다. 홍콩H지수 ELS는 전년도와 비슷한 5조4000억원어치가 발행됐다. 작년엔 일본 닛케이225지수를 편입한 ELS가 총 11조2000억원어치 발행됐다. 전년 대비 증가폭이 155%(6조8000억원)에 달한다.선한결 기자

-

작년 원금손실 '홍콩 ELS' 잔액 6.1조원…99%가 올해 만기

지난해 원금 손실 발생 구간(Knock-In·녹인)에 진입한 주가연계증권(ELS) 규모가 총 6조6000억원에 달하는 것으로 집계됐다. 녹인 발생 ELS, 99.6%가 올해 중 만기 도래 19일 금융감독원에 따르면 작년 ELS와 기타파생결합증권(DLS)를 비롯한 파생결합증권 발행액은 78조9000억원으로 전년(74조2000억원)에 비해 4.7% 늘었다. 상환액은 83조9000억원으로 2022년 말(52조원)에 비해 31.9% 급증했다. 미국 등의 긴축 기조가 완화될 것이라는 기대감에 따라 글로벌 증시가 전반적 강세를 띠면서 조기·만기 상황이 증가한 영향이다. 상환액이 발행액을 웃돌면서 파생결합증권 발행잔액은 줄었다. 작년 말 기준 94조3000억원으로 2022년 말(102조2000억원)에 비해 7.9% 적었다. 녹인 발생 ELS 잔액은 총 6조6000억원이었다. 홍콩H지수(HSCEI)를 기초자산으로 하는 ELS가 6조1000억원 규모로 92.6%를 차지했다. 녹인 구간에 진입한 전체 ELS 중 99.6%는 올해 중 만기가 도래한다. 작년엔 니케이225 ELS 발행액 급증…'역사적 고점인데'지난해 지수형 ELS 발행액은 전년대비 1조2000억원 증가한 32조2000억원이었다. 홍콩H지수 ELS는 전년도와 비슷한 5조4000억원어치가 발행됐다. 작년엔 일본 니케이225지수를 편입한 ELS 발행액 증가세가 컸다. 일본 증시 상승세가 영향을 미친 것으로 풀이된다.니케이225지수 ELS는 총 11조2000억원어치가 발행돼 전년대비 155%(6조8000억원) 늘었다. 금융감독원은 "올들어 일본 등 주요국 증시가 역사적 고점에 도달했다"며 "이를 감안해 니케이225 등 주요 주가지수를 기초로 한 ELS 투자자 유의사항을 배포하고, 관련 동향 모니터링을 강화할 것"이라고 말했다. 선한결 기자 always