-

LG디스플레이 회사채에 8500억원 몰려

≪이 기사는 02월21일(04:00) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫LG디스플레이가 발행하는 회사채에 8000억원이 넘는 투자수요가 몰렸다. 탄탄한 이익 창출능력을 바탕으로 우수한 재무상태를 유지하고 있는 점을 기관투자가들로부터 높게 평가받았다는 분석이다.21일 투자은행(IB)업계에 따르면 LG디스플레이가 전날 2000억원 규모 회사채를 발행하기 위해 기관들을 상대로 벌인 수요예측(사전 청약)에 총 8500억원의 매수주문이 들어왔다. 1000억원씩 발행할 예정인 3년물과 5년물에 각각 4800억원과 3700억원이 들어왔다. 미래에셋대우 신한금융투자 한국투자증권 KB증권 NH투자증권이 채권 발행실무를 맡았다.글로벌 상위 디스플레이업체로 견조한 실적과 안정적인 재무구조를 유지하고 있는 것이 기관들의 투자를 이끌어냈다는 분석이다. LG디스플레이의 지난해 매출은 27조7902억원으로 전년 대비 4.9%, 영업이익은 2조4616억원으로 87.7% 증가했다. 상반기 대형 액정표시장치(LCD) 패널 판매가격 상승에 힘입어 이익을 대폭 늘렸다. LCD패널 가격이 떨어진 4분기엔 영업이익(445억원)이 전년 동기 대비 95.1% 감소하는 등 수익성이 주춤했지만 기초체력(펀더멘털)을 훼손할만한 수준은 아니라는 의견이 많다.벌어들인 현금이 늘어난 덕분에 주요 재무건전성 지표인 상각 전 영업이익(EBITDA) 대비 순차입금 비율도 2016년 말 0.47배에서 지난해 말 0.39배로 떨어졌다. 탄탄한 재무상태가 우량한 신용도를 지지해주고 있다는 평가다. 이 회사의 신용등급은 10개 투자적격등급 중 세 번째로 높은 ‘AA’(안정적)다. LG디스플레이는 넉넉한 수요가 몰린 덕분에 당초 희망했던 수준보다 발행금리로

-

신한금융투자 회사채 수요예측에 5600억원 몰려

≪이 기사는 02월13일(14:27) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫신한금융투자가 발행할 회사채에 모집금액의 네 배 가까운 자금이 들어왔다.13일 투자은행(IB)업계에 따르면 신한금융투자가 3년 만기 회사채 1500억원어치를 발행하기 위해 전날 벌인 수요예측(사전 청약)에 5600억원의 매수주문이 들어왔다. 미래에셋대우와 NH투자증권이 채권 발행실무를 맡았다.국내 상위 증권사로 탄탄한 재무상태를 유지하고 있는 것이 기관들의 투자를 이끌어냈다는 분석이다. 신한금융투자의 지난해 3분기 말 기준 자기자본은 3조2105억원으로 국내 증권사 중 일곱 번째로 많다. 이 중 영업용 순자본은 2조286억원으로 총 위험액(8608억원)의 235.7% 수준이다. 양호한 자본건전성을 유지하고 있다는 평가다.이익규모도 안정적으로 늘려가고 있다. 신한금융투자의 지난해 순이익은 2119억원을 전년 대비 83.6% 증가했다. 주식위탁매매 부문에서 우수한 경쟁력을 유지하는 가운데 환매조건부채권(RP)과 주가연계증권(ELS) 증가에 대응해 유가증권 운용을 확대한 것이 효과를 봤다는 분석이다. ‘AA’등급 회사채 중에선 금리가 높은 편인 것도 투자수요를 모으는 데 긍정적으로 작용했다는 평가다. 지난 12일 민간 채권평가사들이 시가평가한 이 회사 3년물 금리는 연 2.838%로 같은 만기의 AA등급 회사채 평균금리(연 2.667%)보다 0.17%포인트가량 높다. 신한금융투자는 넉넉한 투자수요가 모이자 채권 발행금액을 최대 2000억원으로 늘리는 것을 검토하고 있다. 발행금리도 시가평가보다 0.09%포인트 낮은 연 2.829% 수준에서 결정될 전망이다. 증액 여부에 따라 금리는 다소 변동될 수 있다. 김진성 기

-

‘AAA등급’ SK텔레콤 회사채에 1조200억원 몰려

≪이 기사는 02월08일(18:18) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫SK텔레콤이 발행하는 회사채에 1조원이 넘는 투자 수요가 몰렸다. 연초 ‘실탄’이 풍부한 기관투자가들이 최우량등급 회사채를 담기 위해 적극적으로 투자에 나섰다는 분석이다. 특히 장기 채권 수요가 많은 보험사들이 10년물과 20년물에 공격적으로 ‘사자’ 주문을 냈다.8일 투자은행(IB)업계에 따르면 SK텔레콤이 3000억원 규모 회사채를 발행하기 위해 이날 기관투자가들을 상대로 벌인 수요예측(사전청약)에 총 1조200억원의 매수주문이 들어왔다. 현대제철(1조800억원)과 KT(1조2400억원)에 이어 올해 세 번째로 회사채 수요예측에서 1조원 이상의 투자수요가 모였다. 만기별로는 500억원 규모로 발행 예정인 3년물에 2100억원, 900억원어치로 발행할 계획인 5년물에 2200억원이 들어왔다. 1000억원을 모집한 10년물에는 4000억원, 600억원어치를 찍을 예정인 20년물엔 1900억원의 ‘사자’ 주문이 들어왔다. 한국투자증권이 채권 발행실무를 맡았다.연기금을 비롯해 보험사, 자산운용사 등 주요 기관들이 대거 투자에 뛰어들었다. 특히 자산 듀레이션(가중평균 잔존만기)을 늘리는 것이 과제인 보험사들이 장기물에 적극적으로 투자의사를 보였다고 전해진다. 이번 수요예측에서 보험사들이 10년물과 20년물에 넣은 매수주문 규모는 총 1600억원에 달했다. 국내 보험사들은 2021년 보험 부채를 시가평가로 평가해야 하는 새 보험업 회계처리기준(IFRS17)이 도입되면 부채 만기가 길어지는 것이 불가피해 꾸준히 장기 채권을 사들이고 있다. 안정적인 수익구조를 바탕으로 우량한 신용도를 유지하고 있는

-

롯데오토리스, 회사채 수요예측 ‘성공’

≪이 기사는 02월07일(10:43) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫롯데그룹의 자동차 할부·리스 전문 계열사인 롯데오토리스가 회사채 투자 수요를 모으는 데 성공했다. 안정적인 실적과 높은 금리가 투자자들의 관심을 끌었다는 분석이다.7일 투자은행(IB)업계에 따르면 롯데오토리스가 3년 만기 회사채 300억원어치를 발행하기 위해 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 1100억원의 매수주문이 들어왔다. NH투자증권과 한국투자증권이 채권 발행실무를 맡았다.안정적인 수익구조를 긍정적으로 평가한 여러 기관들이 투자에 나섰다. 롯데오토리스는 상용차 및 수입차 할부·리스시장에서 꾸준히 기반을 확대하고 있다. 2013년 말 711억원이었던 이 회사 자동차금융 관련 채권 규모는 지난해 3분기 말 5368억원으로 증가했다. 2015년부터 매년 100억원대 영업이익을 내고 있다. 국내 1위 렌터카업체인 롯데렌탈을 모회사로 두고 있는 것도 영업기반 확대에 긍정적인 영향을 미치고 있다는 평가다.롯데오토리스는 성공적인 수요예측에 힘입어 채권 발행규모를 500억원으로 늘리는 것을 검토하고 있다. 발행금리도 크게 낮출 전망이다. 민간 채권평가사들의 시가평가(6일 기준) 대비 0.5%포인트 낮은 연 3.11% 수준에서 논의하고 있다. 이 회사의 신용등급은 10개 투자적격등급 중 여섯 번째인 ‘A’다. 롯데오토리스는 이번에 조달한 자금을 리스용 차량구매와 차입금 상환에 사용할 계획이다.김진성 기자 jskim1028@hankyung.com

-

현대건설 회사채에 6400억 청약

≪이 기사는 02월02일(11:07) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫국내 건설사 중 올해 처음으로 회사채 발행에 나선 현대건설이 풍부한 투자수요를 확보했다. 청약경쟁률이 4대1을 넘길 만큼 기관투자가들이 적극적으로 투자에 뛰어들었다. 안정적인 실적을 바탕으로 우량한 ‘AA’급 신용도를 유지하고 있는 것이 높은 점수를 받았다는 분석이다.2일 투자은행(IB)업계에 따르면 현대건설이 1500억원 규모 회사채를 발행하기 위해 전날 기관들을 상대로 벌인 수요예측(사전 청약)에 총 6400억원이 몰렸다. 700억원어치 발행 예정인 3년물에 3800억원, 800억원 규모로 발행할 계획인 5년물에 2600억원이 들어왔다. 미래에셋대우와 한국투자증권이 채권 발행실무를 맡았다.국내 2위(시공능력 기준) 건설사로 안정적으로 이익을 내고 있는 것이 흥행 비결로 꼽힌다. 현대건설의 지난해 영업이익은 1조119억원으로 2015년부터 매년 1조원대 수준을 유지하고 있다. 지난해에는 해외수주 감소와 회계처리 방법 변경 등으로 2016년보다 영업이익 규모가 12.7% 줄어들긴 했지만 여전히 건설업계에서 경쟁력을 유지하고 있다는 평가다. 이 회사의 지난해 말 기준 수주잔고는 70조6087억원으로 전년 말 대비 7.2% 증가했다.연초 운용자금이 넉넉한 기관들이 적극적으로 우량등급 회사채를 담고 있는 것도 호재로 작용했다는 분석이다. 이날까지 국내 20여개 기업이 회사채 발행에 나서 수요예측에서 모두 모집액 이상을 확보하는데 성공했다. 현대건설의 신용등급은 10개 투자적격등급 중 네 번째로 높은 ‘AA-’다. 현대건설은 성공적인 수요예측에 힘입어 채권 발행금액을 최대 3000억원으로 늘리

-

호텔롯데 ‘사드 충격’ 극복…회사채 수요확보 ‘성공’

호텔롯데가 ‘사드(고고도 미사일방어체계) 충격’을 딛고 회사채 수요를 확보하는데 성공했다. 한중 관계 개선조짐과 평창올림픽 특수 효과 등으로 지난 1년간의 실적악화 추세가 올 들어선 진정될 것이란 평가가 반영됐다는 분석이다. 2일 투자은행(IB)업계에 따르면 호텔롯데가 1500억원 규모 회사채를 발행하기 위해 전날 기관투자가들을 상대로 벌인 수요예측 결과 총 4400억원의 매수주문이 들어왔다. 1000억원어치 발행 예정인 3년물에 2900억원, 500억원 규모로 발행할 계획인 5년물에 1500억원이 들어왔다. 미래에셋대우와 KB증권이 채권 발행실무를 맡았다.당초 회사채시장의 예상을 깨고 발행금리도 희망했던 수준보다 낮출 전망이다. 기관들이 경쟁적으로 낮은 금리로 주문을 넣어서다. 호텔롯데는 3년물은 민간 채권평가사들의 시가평가보다 0.02%포인트, 5년물은 0.07%포인트 낮은 수준으로 발행하는 것을 검토 중이다. 증액 여부에 따라서 발행금리는 다소 변동될 수 있다. 1일 기준 호텔롯데 3년물 시가평가 금리는 연 2.699%, 5년물은 연 3.08%다.이 회사는 지난해 사드 배치 이후 중국인 관광객 감소로 면세·호텔사업 실적이 악화해 설립 이후 처음으로 영업적자(1~3분기 기준 653억원)를 냈다. 이익 감소에 따른 재무구조 악화로 신용등급도 지난해 말 ‘AA+’에서 ‘AA’로 떨어졌다.IB업계에선 기관들이 호텔롯데가 또 한 번 신용도가 흔들릴만큼 실적이 더 나빠지진 않을 것이란 판단 하에 투자에 나선 것으로 보고 있다. 중국 정부가 여전히 한국행 단체관광에 제한을 걸어놓고 있지만 지난해 말 문재인 대통령의 국빈 방중 이후 한중 관계가 조금씩 개선될 조짐이 나타나고 있다.

-

㈜한화 회사채에 5750억원 ‘사자’ 주문

≪이 기사는 02월01일(11:03) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫㈜한화가 올해 처음으로 발행하는 회사채에 5000억원이 넘는 자금이 몰렸다. 실적 개선에 힘입어 신용등급 상승 가능성이 커진 것이 투자자들의 관심을 끌어냈다는 평가다. 1일 투자은행(IB)업계에 따르면 ㈜한화가 3년 만기 회사채 1000억원어치를 발행하기 위해 전날 기관들을 상대로 벌인 수요예측(사전 청약)에 5750억원의 매수주문이 들어왔다. 미래에셋대우와 NH투자증권이 채권 발행실무를 맡았다.최근 주요 사업에서 고른 성장세를 보이며 펀더멘털(기초체력)을 키운 것이 기관들의 투자를 대거 이끌어낸 비결로 꼽힌다. 국내 12개 증권사의 추정치에 따르면 ㈜한화의 지난해 매출은 49조1498억원으로 전년 대비 4.3%, 영업이익은 2조2773억원으로 35.1% 늘었다. 방위산업과 화약 등 자체사업에서 안정적인 이익을 거둔 가운데 한화케미칼 등 화학 계열사들의 수익성이 꾸준히 개선되고 있는 영향이 컸다. 나이스신용평가는 이같은 변화를 반영해 지난달 25일 이 회사 신용등급(A)에 ‘긍정적’ 전망을 달았다.㈜한화는 풍부한 수요가 몰린 덕분에 당초 기대보다 자금 조달비용을 줄일 수 있을 전망이다. 당초 희망했던 수준보다 0.2%포인트 낮은 금리로 채권을 발행하는 것을 검토하고 있다. 지난 31일 민간 채권평가사들의 시가평가로 추산하면 연 2.96% 수준이다. 이번에 조달한 자금은 오는 13일 만기가 도래하는 1300억원 규모 회사채 상환과 원자재 구매 등에 사용할 계획이다.IB업계 관계자는 “호실적을 이어가고 있는데다 금리 상승으로 채권을 만기까지 보유할 때 얻을 수익률이 높아진 것도 긍정적인

-

고금리 내세운 한진, 회사채 수요예측에 1040억 ‘사자’

≪이 기사는 01월31일(13:17) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫한진이 발행할 회사채에 모집액의 두 배가 넘는 매수주문이 들어왔다. 기관투자가들이 투자에 부담을 느끼는 신용등급 ‘BBB+’ 채권임에도 연 4%대 금리를 앞세워 개인투자자들의 자금을 대거 끌어오는데 성공했다.31일 투자은행(IB)업계에 따르면 한진이 1년6개월 만기 회사채 500억원어치를 발행하기 위해 전날 진행한 수요예측(사전 청약)에 1040억원의 ‘사자’ 주문이 들어왔다. 유안타증권 키움증권 KB증권이 채권 발행실무를 맡았다.증권사 소매판매(리테일) 부서에서 가장 많은 매수주문을 넣었고, 일부 자금은 ‘BBB급’(신용등급 BBB-~BBB+) 채권을 주요 투자대상을 삼는 하이일드펀드를 운용하는 자산운용사로부터 들어왔다. 개인들이 핵심 투자자 역할을 했다는 의미다.상대적으로 높은 금리가 개인들의 관심을 이끌어냈다는 평가다. 한진은 수요예측에 앞서 1년6개월 만기 채권을 연 4.9% 수준으로 발행하겠다는 계획을 투자자들한테 제시했다. 은행 예금·적금 금리보다 2%포인트 이상 높은 수준이다.지난해 재무구조 개선에 성공한 것도 긍정적인 영향을 미쳤다. 한진은 지난해 1~3분기 152억원의 영업이익을 거두며 흑자전환했다. 같은 기간 매출은 1조3471억원으로 전년 동기 대비 % 증가했다. 한진해운 청산 여파로 실적이 크게 나빠졌던 해운·하역사업이 세계 1·2위 해운사인 머스크와 MSC가 소속된 세계 최대 해운동맹 ‘2M’과 3년간 터미널 이용계약을 맺고서 물동량을 다시 늘린 것이 컸다. 자회사인 한진부산컨테이너터미널이 지난해 6월 새 재무적투자자(FI)를 확보

-

한국투자금융지주 회사채 청약경쟁률 4.6대1

≪이 기사는 01월31일(10:42) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫한국투자증권의 모회사인 한국투자금융지주가 발행할 회사채에 4000억원이 넘는 매수주문이 들어왔다. 31일 투자은행(IB)업계 따르면 한국투자금융지주가 3년 만기 회사채 1000억원어치를 발행하기 위해 지난 26일 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 4600억원의 자금이 몰렸다. SK증권과 현대차투자증권이 채권 발행실무를 맡았다.탄탄한 실적과 우량한 신용도(AA-)를 눈여겨 본 여러 기관들이 투자에 나섰다. 연기금을 비롯해 보험사 자산운용사 은행 등 회사채 시장 주요 투자자들이 고르게 매수주문을 넣었다. 한국투자금융지주는 한국투자금융그룹의 지주회사로 한국투자증권 한국투자파트너스 한국투자신탁운용 등 국내에 29개 계열사를 거느리고 있다. 지난해 1~3분기 매출은 4조8418억원으로 전년 동기 대비 16.4%, 영업이익은 5065억원으로 80.2% 증가했다.이 회사는 많은 수요가 몰리자 채권 발행금액을 2000억원으로 늘리기로 결정했다. 발행금리도 당초 희망했던 수준보다 낮췄다. 민간 채권평가사들의 시가평가(연 2.745%)보다 0.066%포인트 낮은 연 2.679%로 확정했다. 한국투자금융지주는 이번에 조달한 자금을 오는 3월 초 만기가 도래하는 기업어음(CP) 상환 등에 사용할 계획이다. 김진성 기자 jskim1028@hankyung.com

-

한화에너지 회사채에 9600억 청약

≪이 기사는 01월25일(10:54) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫한화에너지가 발행할 회사채에 1조원에 육박하는 ‘사자’ 주문이 몰렸다. 안정적인 수익구조와 함께 한화그룹 주축 계열사로 성장할 것이란 기대감이 반영됐다는 분석이다.25일 투자은행(IB)업계에 따르면 한화에너지가 1500억원 규모 회사채를 발행하기 위해 전날 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 총 9600억원의 매수주문이 들어왔다. 1000억원어치로 발행할 계획인 3년물에 6200억원, 500억원 규모로 발행 예정인 5년물에 3400억원이 들어왔다. 미래에셋대우와 한국투자증권이 채권 발행실무를 맡았다. 안정적인 수익구조에 기관들이 많은 관심을 보였다는 분석이다. 한화에너지는 전남 여수시와 전북 군산시에서 독점적으로 집단 에너지사업을 하면서 매년 1000억원대 영업이익을 거두고 있다. 최근 새 먹거리인 태양광사업도 최근 매출을 늘리며 실적에 보탬이 되고 있다. 이 회사가 지난해 1~3분기 거둔 영업이익은 863억원으로 전년 동기와 비슷한 수준이다. 무난히 1000억원 이상의 이익을 낼 것이란 전망이 많다. 지난해 말 군산 열병합발전소 증설투자가 완료되면서 올해 수익성은 더 개선될 것이란 기대가 나오고 있다.자회사 한화종합화학의 이익이 늘고 있는 것도 긍정적으로 평가 받았다. 한화에너지가 지난해 1~3분기 한화종합화학으로부터 얻은 지분법이익은 1710억원으로 전년 동기 대비 19.6% 증가했다. 한화에너지는 한화종합화학의 최대주주로 지분 39.16%를 들고 있다. 한화그룹 지배구조에서 중요한 위치를 차지하고 있어 향후 성장 가능성이 높다는 기대도 반영됐다. 김승연

-

한화에너지 회사채에 9600억 청약

≪이 기사는 01월25일(10:54) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫한화에너지가 발행할 회사채에 1조원에 육박하는 ‘사자’ 주문이 몰렸다. 안정적인 수익구조와 함께 한화그룹 주축 계열사로 성장할 것이란 기대감이 반영됐다는 분석이다.25일 투자은행(IB)업계에 따르면 한화에너지가 1500억원 규모 회사채를 발행하기 위해 전날 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 총 9600억원의 매수주문이 들어왔다. 1000억원어치로 발행할 계획인 3년물에 6200억원, 500억원 규모로 발행 예정인 5년물에 3400억원이 들어왔다. 미래에셋대우와 한국투자증권이 채권 발행실무를 맡았다. 안정적인 수익구조에 기관들이 많은 관심을 보였다는 분석이다. 한화에너지는 전남 여수시와 전북 군산시에서 독점적으로 집단 에너지사업을 하면서 매년 1000억원대 영업이익을 거두고 있다. 최근 새 먹거리인 태양광사업도 최근 매출을 늘리며 실적에 보탬이 되고 있다. 이 회사가 지난해 1~3분기 거둔 영업이익은 863억원으로 전년 동기와 비슷한 수준이다. 무난히 1000억원 이상의 이익을 낼 것이란 전망이 많다. 지난해 말 군산 열병합발전소 증설투자가 완료되면서 올해 수익성은 더 개선될 것이란 기대가 나오고 있다.자회사 한화종합화학의 이익이 늘고 있는 것도 긍정적으로 평가 받았다. 한화에너지가 지난해 1~3분기 한화종합화학으로부터 얻은 지분법이익은 1710억원으로 전년 동기 대비 19.6% 증가했다. 한화에너지는 한화종합화학의 최대주주로 지분 39.16%를 들고 있다. 한화그룹 지배구조에서 중요한 위치를 차지하고 있어 향후 성장 가능성이 높다는 기대도 반영됐다. 김승연

-

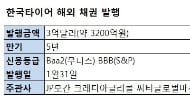

한국타이어, 성황리에 해외 채권시장 ‘데뷔’…23억달러 청약

≪이 기사는 01월25일(07:49) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫한국타이어가 성공적으로 해외 채권시장에 데뷔했다. 모집금액의 8배 가까운 청약을 받을 만큼 해외 기관투자가들의 뜨거운 관심을 받았다. 25일 투자은행(IB)업계에 따르면 한국타이어가 아시아와 유럽 투자자를 대상으로 5년 만기 달러화 표시 채권 3억달러(약 3200억원)어치를 발행하기 위해 전날 진행한 수요예측(사전 청약)에 약 23억달러(약 2조4600억원)의 매수주문이 들어왔다. 회사가 제시한 희망금리보다 높은 금리로 주문을 낸 투자자까지 합치면 청약 규모는 30억달러가 넘는 것으로 알려졌다. 투자자별 지역 분포는 아시아가 80%, 유럽이 20%였다. JP모간 크레디아글리콜 씨티글로벌마켓증권이 발행주관을 맡았다.한국타이어는 풍부한 투자수요가 몰린 덕분에 당초 희망했던 수준(연 3.788%)보다 낮은 금리로 채권을 발행하게 됐다. 미국 5년 만기 국채 금리에 1.125%포인트를 더한 연 3.563%(표면금리 3.5%)로 확정됐다. 국제 신용평가사인 무디스(Baa2)와 스탠더드앤드푸어스(BBB)는 한국타이어의 이번 해외 채권에 10개 투자적격등급 중 아홉 번째 등급을 매겼다.글로벌 7위 타이어업체로 꾸준한 성장세를 보이고 있다는 점이 높게 평가받았다. 한국타이어의 올 1~3분기 매출은 5조1305억원으로 전년 동기 대비 2.4% 증가했다. 국내 증권사들은 지난해 이 회사가 6조8488억원의 매출을 거둔 것으로 보고 있다. 원자재 가격상승 및 해외공장 가동률 지연 등으로 같은 기간 영업이익(국내 18개 증권사 추정치 기준 8526억원)이 22.7% 줄었지만 글로벌 타이어업계에선 최상위 수준의 영업이익률(12.4%)을 유지하고 있다. 현

-

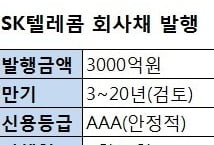

SK텔레콤도 초장기물 대열 합류…20년물까지 발행 검토

≪이 기사는 01월25일(03:53) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫SK텔레콤이 올해 첫 회사채 발행에 나선다. 지난해 말 발행을 포기했던 20년물까지 찍는 것을 검토하고 있다. 똑같이 신용등급이 ‘AAA’인 KT가 최근 성공적으로 초장기물을 찍은 것을 고려하면 무난히 투자수요를 확보할 전망이다.25일 투자은행(IB)업계에 따르면 SK텔레콤은 다음달 20일 3000억원 규모 회사채를 발행할 계획이다. 차입금 상환 및 운영자금 확보를 위한 조달이다. 이 회사는 3년에서 20년 수준에서 만기를 여러 개로 나눠 채권을 발행하는 것을 검토하고 있다. 기관투자가들을 상대로 한 수요예측(사전 청약)은 다음달 8일 진행한다. 한국투자증권이 채권 발행실무를 맡고 있다.SK텔레콤은 지난해 11월 300억원 규모로 20년물을 찍으려고 했지만 기관들이 요구한 금리수준이 높아 발행계획을 접었다. 이 회사가 원했던 금리는 연 3.65~3.85% 수준이었지만 청약에 들어온 기관들은 모두 연 4.2~4.3% 수준의 금리로 매수주문을 넣었다. SK텔레콤은 20년물 발행을 취소하는 대신 3년물과 5년물, 10년물 발행규모를 늘렸다.회사채시장에선 SK텔레콤이 기관들의 ‘실탄’이 넉넉한 연초에 발행에 나섰기 때문에 지난해와 달리 풍부한 투자수요를 모을 것으로 보고 있다. KT가 전날 3000억원 규모 회사채 발행을 위해 진행한 수요예측에 1조2000억원이 몰린 것도 이같은 전망에 힘을 실고 있다. 만기별로 고르게 청약이 들어온 가운데 20년물에 투자하겠다는 주문도 모집액(500억원)의 세 배인 1500억원에 달했다. 당초 희망했던 수준보다 채권 발행금리를 0.11%포인트가량 낮출 전망이다.안정적인 수익구조를 바탕으로 가

-

아시아나항공, 10번째 도전 끝에 공모채 발행 성공

이 기사는 07월24일(17:23) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다 -----------------------------------------------------------아시아나항공이 10번째 도전 끝에 공모 회사채 발행에 성공했다. 고금리를 앞세워 증권사 소매판매 수요를 끌어들여 모집액을 채웠다는 평가다. 24일 투자은행(IB)업계에 따르면 아시아나항공이 지난 21일 1년6개월 만기 회사채 300억원어치를 발행하기 위해 지난 21일 기관투자가들을 상대로 벌인 수요예측(사전 청약)에 480억원의 매수주문이 들어왔다. 하이투자증권이 채권 발행실무를 맡았다. 2012년 4월 수요예측 제도 시행 이후 처음으로 모집액을 웃도는 청약을 받았다. 아시아나항공은 지난해 9월까지 총 아홉 번에 걸쳐 공모 회사채 발행에 나섰지만 수요예측에 들어온 매수주문 규모는 모두 모집액에 못 미쳤다. 재무구조 악화로 신용등급이 떨어질 수 있다는 부담 때문이었다. 이 회사의 올 1분기 개별기준 총 차입금은 4조2655억원으로 2013년보다 19.5% 증가했다. 내년 3월까지 갚아야할 금액만 1조8600억원에 달한다. 그럼에도 높은 금리를 내세워 개인투자자들 위주로 이뤄진 증권사 소매판매 쪽에서 투자를 이끌어냈다는 분석이다. 아시아나항공은 이번 수요예측을 앞두고 연 5.7~6.5%의 금리로 채권을 발행하겠다는 계획을 제시했다. 이 회사의 신용등급은 10개 투자등급 중 9번째로 높은 ‘BBB(부정적)’다. 한국기업평가는 가장 낮은 투자등급인 ‘BBB-(안정적)’로 평가하고 있다. 아시아나항공은 모집액을 웃도는 규모의 청약이 들어오자 발행금액을 최대 480억원으로 늘리는 것을 검토하고 있다. 발행금리는 연 5.8% 수준에서 논의되고 있다. 이

-

롯데케미칼 회사채에 7800억 몰려

이 기사는 07월21일(16:10) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다 -----------------------------------------------------------롯데케미칼이 발행할 회사채에 모집액의 8배 가까운 자금이 몰렸다. 큰 폭의 이익성장과 탄탄한 재무구조를 높게 평가한 기관투자가들이 대거 투자에 나섰다는 분석이다. 21일 투자은행(IB)업계에 따르면 롯데케미칼이 전날 1000억원 규모 회사채를 발행하기 위해 기관들을 상대로 벌인 수요예측(사전 청약)에 총 7800억원의 매수주문이 들어왔다. 500억원씩 발행할 계획이었던 3년물과 5년물에 각각 4000억원과 3800억원씩 들어왔다. KB증권과 한국투자증권이 채권 발행실무를 맡았다. 가파른 이익성장과 함께 재무구조가 크게 개선되면서 투자자들의 관심이 집중됐다는 평가다. 2014년 1437억원까지 줄었던 롯데케미칼의 순이익은 2015년 9907억원, 지난해 1조8372억원으로 대폭 증가했다. 올 1분기에도 전년 동기 대비 85.3% 증가한 6414억원의 순이익을 거뒀다. 2014년 1조2833억원이었던 현금성자산은 올 1분기 3조2060억원으로 불어났다. 차입부담을 나타내는 지표인 상각 전 영업이익(EBITDA) 대비 순차입금 비율은 같은 기간 1.6배에서 0,3배로 떨어졌다. 한국기업평가와 나이스신용평가가 올 들어 신용등급(AA+)에 붙은 ‘부정적’ 전망을 ‘안정적’으로 변경한 이유다. 롯데케미칼은 풍부한 투자수요가 몰리자 채권 발행금액을 최대 2000억원까지 늘리는 것을 검토하고 있다. 이번에 조달한 자금은 오는 28일 만기가 도래하는 회사채 2000억원어치를 갚는 데 사용할 계획이다. 발행금리도 낮출 전망이다. 당초 희망했던 범위보다 3년물은 0.16%포인트, 5년물은 0.18%포