-

두산로보틱스 등 52개사 2.3억株 내달 의무보유등록 풀려

한국예탁결제원이 다음 달 두산로보틱스 등 52개사의 주식 2억3182만주의 의무보유등록이 해제된다고 30일 밝혔다.의무보유등록은 일반투자자 보호를 위해 최대주주 등이 소유한 주식을 일정 기간 한국예탁결제원에 처분이 제한되도록 전자등록하는 것을 말한다.10월 유가증권시장에서는 두산로보틱스와 SK바이오사이언스 등 4개사의 주식 4542만주가 등록 해제되고, 코스닥시장에서는 도우인시스 등 48개사 주식 1억8640만주가 등록이 풀린다.총 발행 주식 수 대비 해제 주식 수 비율 상위 업체는 유가증권시장 기준 두산로보틱스(34%)와 까뮤이앤씨(24%) 등이고, 코스닥시장에서는 케이젯정밀(70%), 벨로크(51%) 순으로 나타났다.류은혁 기자 ehryu@hankyung.com

-

예탁원, KOFR 변동금리채권 올해 2.9兆 발행

한국예탁결제원은 국내 새 표준금리인 한국무위험지표금리(KOFR)를 활용한 변동금리채권이 올해 약 2조9100억원이 발행됐다고 22일 밝혔다.KOFR는 과거 표준 금리 역할을 했던 양도성 예금증서(CD) 금리를 대체하는 지표로, 금융당국 지침에 따라 올해 하반기부터 본격적으로 쓰이고 있다.KOFR의 산출 기관인 예탁원은 KOFR 변동금리채권이 작년에는 정책금융기관 3사에서만 6000억원이 발행됐지만, 올해 들어서는 시중은행과 비은행권 금융사도 신규 상품 출시에 나서며 발행액이 대폭 늘었다고 설명했다.변동금리채권은 금융 기관 간 거래되는 기업 간 거래(B2B) 채권의 일종이다. 예탁원 관계자는 "이번 발행 성과를 볼 때 금융위원회가 제시한 2025년도 KOFR 변동금리채권 발행 전망치인 3조원은 무난하게 달성할 수 있을 것"이라고 말했다.예탁원은 KOFR의 사용 활성화를 위해 지난달 KOFR 변동금리채권의 금리를 산정해주는 온라인 계산기를 내놓고 네이버·다음 포털에서 KOFR의 대중 홍보를 강화하는 등의 사업을 하고 있다.류은혁 기자 ehryu@hankyung.com

-

‘혁신 생태계’ 외치는 정부, 정작 비상장주식 관리는 '아날로그' [BDC 이상과 현실③]

민간 자본을 통한 혁신 산업 투자 확대를 위한 이재명 정부의 전략이 속속 구체화되고 있다. BDC(기업성장집합투자기구), 첨단전략산업 국민펀드 등을 도입해 벤처·스타트업 등 비상장기업들이 대규모 자금을 유치할 길이 열리고 있다는 평가다.하지만 정작 BDC 등의 투자 대상인 비상장기업에 대한 주식 관리 체계는 여전히 뒤떨어져 있다. 주식 관련 사무 대부분이 수기로 처리되면서 투자 이후 주식을 관리하고, 사후에 투자 성과를 검증할 시스템도 마련되지 않은 상태다. 이는 투자금 운용의 투명성과 신뢰성 확보에 큰 허점으로 지적된다. '깜깜이' 비상장 주식 관리30일 벤처캐피탈업계에 따르면 지난해말 등록된 비상장 벤처기업 3만8604곳 가운데 한국예탁결제원에 증권 발행·등록을 완료한 기업은 1221곳(3.2%)에 그쳤다.벤처·스타트업 상당수는 주식 관련 전문 인력조차 없어 주주명부를 엑셀 파일을 활용해 수기로 관리하는 경우가 대부분인 것으로 알려졌다. 이 명부에는 주식 수량, 발행금액, 지분율, 주주의 개인정보 등 주요 정보가 담겨 있다.IPO(기업공개)를 준비하면서 비로소 전자증권으로 전환하거나 통일주권 발행을 검토하는 수순이다. 그 전까지는 외부 투자자와의 거래, 내부 지분 변동 관리, 스톡옵션 발행 등 중요한 주식 사무가 규정된 절차 없이 자의적으로 이뤄진다. 2019년부터 시행된 전자증권제도가 비상장기업들 사이에서는 여전히 활성화되지 못하고 있는 셈이다.한 벤처캐피탈 관계자는 “일부 스타트업은 주식 발행 내역이 정리돼 있지 않아 실사를 통해 확인해야 할 정도로 관리가 안 되는 경우도 많다”며 “이처럼 투자 이후 주식

-

예탁결제원, 토큰증권 시험 플랫폼 구축…법안 통과되면 정식 운영

한국예탁결제원은 차세대 디지털 투자 자산으로 불리는 토큰증권 법제화에 대비하고자 테스트베드(시험장) 플랫폼을 구축했다고 25일 밝혔다.이 토큰증권 테스트베드 플랫폼은 총량관리시스템, 노드관리시스템, 분산원장시스템 등으로 구성됐다.예탁원은 토큰증권 관련 법안이 통과되면 정식 운영을 시작한다는 방침이다. 시장에선 올해 토큰증권을 합법화하는 자본시장법·전자증권법 개정안이 통과될 것으로 전망한다. 토큰증권은 암호화폐에 쓰이는 블록체인 기술을 활용해 안정성과 편의성을 강화한 전자 증권으로, 미술품·원자재·부동산 등 각종 자산을 쪼개 지분을 보유하는 '조각투자' 수단으로 주목받고 있다.토큰증권은 발행·유통정보를 여러 기관의 전자 장부(원장)에 동시 기재해 위조를 막는 '분산원장' 과정을 바탕으로 한다. 예탁원은 증권의 전자 등록을 책임지는 주체로써 모든 분산원장 과정에 구성 기관으로 참여해 토큰증권의 총량을 모니터링하고 안정성을 강화할 예정이다.예탁원 관계자는 "작년 10월 플랫폼 구축 사업을 시작해 증권사와 조각투자사업자 등을 대상으로 기능을 검증했다"면서 "토큰증권 법안의 통과 및 시행 시기에 맞춰 플랫폼 보완에 나설 계획"이라고 말했다. 류은혁 기자 ehryu@hankyung.com

-

작년 배당금 32조3000억…증시 부진에도 9.6% 늘어

국내 상장사들이 지난해 증시 부진에도 배당금을 10% 가까이 늘린 것으로 나타났다.한국예탁결제원은 12월 결산 유가증권·코스닥시장 상장사의 지난해 결산 현금배당 총액이 32조2946억원으로 집계됐다고 5일 발표했다. 2023년 대비 9.6% 증가한 수치다. 배당을 실시한 상장법인 수도 1190곳으로 4곳 늘었다. 유가증권시장에서 지급된 배당금은 30조21억원으로 9.2%, 코스닥 상장사의 배당금은 2조2925억원으로 15.1% 증가했다.현금 배당을 가장 많이 한 업종은 자동차였다. 4조1263억원을 주주들에게 배당했다.류은혁 기자

-

1분기 DLS 발행액, 1년새 19% 증가

파생결합증권(DLS) 발행 잔액이 지난 1년 새 18% 넘게 늘어난 것으로 나타났다.29일 한국예탁결제원에 따르면 올 1분기 파생결합사채(DLB)를 포함한 DLS 발행 금액은 5조8941억원으로 작년 동기 대비 18.8% 증가했다. 전 분기보다 35.6% 급증했다.DLS는 신용위험, 금리, 원자재, 환율 등을 기초자산으로 하는 금융상품이다. 기초자산 가격이 정해 놓은 구간에서 움직이면 약정한 수익이 지급되고 구간을 벗어나면 원금 손실을 보는 구조다. DLB는 원금보장형 DLS로 불린다.공모 발행이 전체 금액의 28.7%, 사모가 71.3%를 각각 차지했다.금리연계 DLS가 전체 발행 금액의 78.2%(4조6108억원)를 기록했다. 신용연계 DLS(11.4%), 환율연계 DLS(7.7%) 등이 그 뒤를 이었다.하나증권이 발행액 점유율 43%로 발행사 가운데 1위를 차지했다. BNK투자증권(11.3%), 신한투자증권(7.5%), 현대차증권(6.2%), 삼성증권(5.7%) 등도 상위권에 이름을 올렸다.올 상반기 DLS 상환금액은 4조2857억원으로 지난해 동기 대비 26.5% 증가한 것으로 파악됐다. 같은 기간 DLS 미상환 발행 잔액은 11.8% 늘어난 34조2333억원이었다.류은혁 기자

-

올해 1분기 메자닌 채권 권리행사 금액 급감…직전 분기比 75%↓

올해 1분기 주식연계채권(메자닌)의 권리행사 규모가 직전 분기 대비 75% 넘게 급감한 것으로 나타났다.14일 한국예탁결제원에 따르면 1분기 메자닌 권리행사 금액은 4059억원으로 직전 분기(1조6833억원) 대비 75.9% 감소했다. 전환사채(CB)가 2014억원으로 직전 분기(1조1048억원) 대비 81.8% 급감했다. 같은 기간 교환사채(EB)와 신주인수권부사채(BW)는 각각 65.6%, 45.3% 줄면서 1905억원과 139억원을 기록했다.메자닌은 채권이면서도 일정한 조건에 따라 주식으로 전환·교환될 수 있는 권리를 가지고 있다. CB는 투자자가 일정 기간 발행사의 주식으로 전환할 수 있는 권리가 있다. EB는 투자자가 보유한 채권을 일정 시일이 경과한 뒤 발행 회사가 보유 중인 다른 회사 유가증권으로 교환할 수 있는 권리를, BW는 발행사의 신주를 일정한 가격에 인수할 수 있는 권리가 주어진다. 메자닌의 권리행사 건수는 오히려 늘었다. 1분기 메자닌 권리행사 건수는 623건으로 직전 분기(589건) 대비 5.8% 증가했다. CB의 권리행사 건수는 432건으로 직전 분기(342건) 대비 26.3% 증가한 반면 EB와 BW는 직전 분기 대비 각각 11.1%, 23.6% 감소한 16건, 172건을 기록했다.류은혁 기자 ehryu@hankyung.com

-

[단독] 예탁원엔 '매수-매도', IR 자료엔 '매수+매도'…키움증권의 해외주식 점유율 갑론을박

키움증권이 기업설명(IR) 자료에서 해외주식 거래대금 점유율을 사실상 부풀린 것으로 나타났다. 해외주식 거래대금 통계를 취합하는 한국예탁결제원에는 이른바 ‘네팅(Netting)’ 계산법을 활용해 매수와 매도금액의 차액을, IR 자료에는 매수와 매도금액을 합친 거래대금을 각각 표기했다.25일 키움증권에 따르면 이 회사는 IR 자료를 통해 지난달 해외주식 거래대금(약정액)이 32조원을 기록했다고 발표했다. 같은 자료에서 예탁원 통계를 인용해 국내 투자자의 해외주식 거래대금은 77조5000억원이라고 밝혔다. 주석에는 "해외주식 시장 점유율(MS)은 당사의 약정을 시장 거래대금으로 나눈 값"이라고 설명했다. 해당 자료에 따르면 키움증권의 지난 달 해외주식 시장 점유율은 41.3%다.이 수치가 최근 여러 언론 기사에 인용되면서 증권업계에서는 "키움증권이 40%를 웃도는 점유율을 가져간 것이 맞느냐"며 갑론을박이 벌어졌다. 키움증권이 높은 점유율을 기록할 수 있었던 배경엔 네팅 계산법이 있었다는 게 금융투자업계 관계자들의 전언이다. 네팅 계산법은 순방향 포지션만 합산하는 방식이다. 예를 들어 A 증권사 B 고객이 테슬라 10주를 사고 9주를 팔았다면, 거래대금은 순매수한 1주에 대해서만 계산하는 것이다. 키움증권은 예탁원에 네팅 방식으로 계산한 해외주식 결제지시를 내렸다. 투자자가 매수, 매도한 내역에 따라 증권사가 예탁원에 해외주식 거래를 지시하면 예탁원은 미국 내 보관기관과 중앙예탁

-

예탁원, 작년 유상증자 발행액 26.7조원…전년比 6.6%↑

지난해 유상증자 발행 건수는 감소했지만 금액은 전년 대비 6.6% 증가한 것으로 집계됐다. 무상증자는 건수와 금액 모두 줄어든 것으로 나타났다.10일 한국예탁결제원에 따르면 지난해 유상증자 발행 규모가 총 1062건, 26조6790억원으로, 전년 대비 건수는 3.5% 감소하고 금액은 6.6% 증가했다.시장별로 유가증권시장에서는 69건, 8조4800억원 발행돼 전년 대비 각각 4.2%, 19.6% 줄었다.코스닥시장에서는 313건, 5조1480억원 발행돼 각각 11.0%, 16.4% 증가했다. 코넥스시장에서는 43건, 1840억원(각각 32.8%·2.1% 감소), 비상장시장에서는 637건, 12조8670억원(6.6% 감소·30.5% 증가) 발행됐다.유상증자 금액이 가장 컸던 회사는 시프트업(4350억원)이며, 다음으로 HD현대마린솔루션(3711억원), 산일전기(2275억원) 순이었다.지난해 무상증자 발행 규모는 총 87건, 11억4600만주였다. 전년 대비 건수는 24.3%, 주식 수는 35.1% 감소했다. 유가증권시장에서 15건(1억8000만주), 코스닥시장 43건(5억200만주), 코넥스시장 2건(900만주), 비상장시장 27건(4억5500만주)이 발행됐다. 무상증자 금액이 가장 컸던 회사는 현대글로비스(4조3275억원)로 나타났다.류은혁 기자 ehryu@hankyung.com

-

지난해 펀드 이익배당금 49兆 달해…전년보다 78% ↑

지난해 지급된 펀드 이익배당금이 약 48조원에 달한 것으로 나타났다.6일 한국예탁결제원에 따르면 지난해 지급된 펀드 이익배당금은 47조9278억원으로 전년 대비 78.06% 증가한 것으로 집계됐다. 이익배당금은 매 회계기간 종료 시 발생한 이익을 투자자에게 분배한 금액을 말한다.이중 공모펀드 이익배당금은 7조2027억원으로 65.54% 증가했다. 사모펀드는 40조7251억원으로 80.47% 늘었다.지난해 이익배당금을 지급한 공모펀드와 사모펀드 수는 각각 2505개, 1만5771개로, 전년 대비 29.93%, 8.62%씩 늘었다. 유형별로는 부동산·특별자산형 공모펀드의 이익배당금만 전년 대비 69.08% 감소하고 그 외 모든 유형 펀드의 이익배당금이 증가했다.지난해 이익배당금의 재투자금액은 26조2743억원으로, 재투자율(재투자금액을 이익배당금으로 나눈 비율)은 54.82% 수준이다. 공모펀드의 재투자율은 90.66%, 사모펀드는 48.48%였다. 사모펀드는 재투자가 어려운 부동산·특별자산형 펀드의 비중이 높아(전체이익배당금의 37.16%) 재투자율도 상대적으로 낮았다고 예탁원은 설명했다.펀드의 청산분배금은 작년 한 해 37조8308억여원이 지급된 것으로 파악됐다. 전년보다 22.72%가 늘었다. 청산분배금은 펀드가 신탁계약 기간 종료 등 사유로 해지되면서 잔여 재산을 나눠주는 것을 뜻한다.펀드 신규 설정액은 공모펀드가 4조3404억여원으로 전년보다 8.63% 준 반면 사모펀드는 66조4273억여원으로 40.98% 늘었다. 신규 설정액은 새 펀드가 출시되면서 최초로 반영된 설정액을 뜻한다.공모펀드의 신규 설정액이 감소한 배경엔 머니마켓펀드(MMF)가 많이 준 여파가 컸다. 공모 MMF의 신규 설정액은 5005억원으로 전년(1조5857억원)의 3분의 1수준으로

-

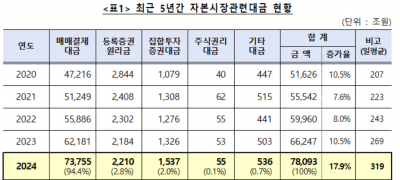

작년 예탁원 통한 자본시장 대금 7경8093조…전년比 17.9% 증가

한국예탁결제원은 지난해 처리된 자본시장 관련 대금이 7경8093조원으로 작년 동기(6경6247조원) 대비 17.9% 증가했다고 5일 밝혔다.자본시장 관련 대금은 자본시장에서 예탁원의 업무수행에 수반돼 처리된 대금을 말한다. 주식·채권기관결제대금, 장내결제대금 등 매매결제대금과 단기사채·채권 등 등록증권원리금, 집합투자증권대금, 주식권리대금, 기타대금 등을 포함한 개념이다.일평균 처리대금은 319조원으로, 5년 전인 2020년 일평균 처리대금(207조원) 대비 약 1.5배였다.분야별 자본시장 관련 대금의 규모는 주식·채권 등의 매매결제대금 7경3755조원(94.4%), 등록증권원리금 2210조원(2.8%), 집합투자증권대금 1537조원(2.0%) 등 순이다.매매결제대금 중에서는 장외환매조건부채권(Repo)결제대금이 6경7798조원으로 가장 큰 비중(91.9%)을 차지했다. 이밖에 채권기관결제대금(6.4%) 장내채권결제대금(0.9%) 주식기관결제대금(0.5%) 장내주식결제대금(0.3%) 순으로 나타났다.류은혁 기자 ehryu@hankyung.com

-

예탁원, 작년 M&A 상장사 148곳…전년比 21% 늘어

유가증권·코스닥시장에서 지난해 인수합병(M&A)을 한 상장사는 148곳으로 나타났다. 2023년보다 21.3% 늘었다. 23일 한국예탁결제원에 따르면 유가증권시장의 M&A 상장사가 46곳, 코스닥시장이 102곳이었다. 사유별로는 합병이 127곳, 주식교환 및 이전 11곳, 영업양수도 10곳으로 집계됐다.상장사가 예탁원을 통해 주주에게 지급한 주식매수청구대금은 작년 4993억원으로 전년(1123억원)보다 약 4.4배 급증했다.주식매수청구대금은 이사회의 M&A 결의에 반대한 주주가 사측이 자신의 지분을 매수하라고 청구할 때 지급되는 돈이다.작년 한 해 유가증권시장에서 주식매수청구대금을 가장 많이 낸 사례는 SK E&S 등을 합병한 SK이노베이션이다. 3336억원을 썼다. 코스닥시장에서는 주식교환·이전을 진행한 화장품 용기 업체 연우(448억원)로 나타났다. 연우는 한국콜마의 완전 자회사로 편입되며 작년 2월 상장폐지됐다.류은혁 기자 ehryu@hankyung.com

-

12월 결산법인 배당 받으려면 26일까지 매수

12월 결산 상장법인의 배당을 받거나 정기 주주총회 의결권을 행사하려면 해당 기업 주식을 오는 26일까지 매수해야 한다.20일 한국예탁결제원에 따르면 12월 결산 상장법인의 배당 대상이 되려면 통상 12월 31일 기준으로 주식을 보유하고 있어야 한다. 주식은 매수하면 당일이 아니라 2영업일 뒤 결제돼 주주 증권계좌에 보유 사실이 반영된다. 이달 31일은 증시 휴장일인 만큼 30일에서 2영업일을 빼면 연내 주식을 보유할 수 있는 마지막 날은 26일이 된다.발행회사가 정관을 변경해 배당기준일을 별도로 정한 경우엔 공시를 통해 날짜를 확인하고 배당기준일로부터 2영업일 전에 매수해야 한다.류은혁 기자

-

예탁원 "의결권·결산배당 받으려면 26일까지 주식 매수해야"

12월 결산 상장법인의 정기주주총회 의결권을 행사하거나 배당을 받고자 하는 투자자는 해당 상장법인의 주식을 오는 26일까지 매수해야 한다.20일 한국예탁결제원에 따르면 올해 마지막 영업일인 30일에 결제가 이뤄지기 위해서는 오는 26일까지 주식을 매수해야 한다. 결산 주주총회 의결권 등의 행사를 위해서는 올해 말까지 주식을 보유해야 한다.발행회사가 정관을 변경해 배당기준일을 별도로 정한 경우에는 공시를 통해 배당기준일을 따로 확인하고 배당기준일로부터 2영업일 전에 매수해야 한다.실물주권 보유주주는 오는 31일까지 본인 명의의 증권 회사 계좌에 전자등록하거나 명의개서(실무주권에 주주명의 이름 기재·주주명부 등재)해야 정기 주주총회 의결권과 배당에 대한 권리를 행사할 수 있다.주소가 변경된 주주는 주주총회 소집통지서와 배당금지급통지서 등의 우편물 수령을 위해 오는 31일까지 등록된 주소를 현재 거주지로 변경해야 한다.류은혁 기자 ehryu@hankyung.com

-

3분기 ELS 발행액 9.4兆…미상환 발행잔액 작년보다 25.1%↓

한국예탁결제원은 올해 3분기 주가연계증권(ELS) 발행액이 9조4069억원이라고 7일 밝혔다. 작년 동기보다 액수가 5.2% 줄었고, 전 분기보단 8.1%가 감소한 것으로 나타났다.ELS 발행 종목 수는 3116종목으로 전년 동기(3945종목) 대비 21% 줄었다. 직전 분기(2850종목)와 비교하면 9.3% 늘었다.ELS는 특정 주식이나 지수에 연계된 파생결합증권이다. 작동 방식이 복잡하고 원금 손실 위험이 커 업계에서 고난도 금투상품으로 불린다.미상환 발행잔액은 48조1489억원으로 전년 동기 대비 25.1% 감소했다. 직전 분기보다는 5.1% 감소한 것으로 나타났다. 발행 방식 면에서는 전체 발행액 중 공모가 차지하는 비중이 83.2%였고 사모는 16.8%로 나타났다. 기초자산 면에서는 국내외 지수를 바탕으로 하는 '지수형 ELS'가 전체 발행액의 60.4%(5조6781억원)를 차지해 가장 규모가 컸다. 국내외 주식을 기초 자산으로 하는 '종목형 ELS'는 2위로, 올 3분기 발행액의 36.8%(3조4626억원)에 달하는 것으로 집계됐다.미국 S&P 500과 유럽의 EURO STOXX 50 지수를 포함하는 ELS는 각각 이번 분기 발행액이 3조3428억원과 2조9746억원이었다.홍콩의 H지수와 일본의 NIKKEI 225지수를 포함한 ELS는 각각 3094억원과 1조1618억원어치가 발행됐다. 우리나라 코스피 200지수를 넣은 ELS는 4조6102억원이 새로 유통됐다.ELS 발행액이 가장 많은 3개 증권사는 신한투자증권(점유율 19.7%)으로 나타났다. 그 뒤를 한국투자증권(15%), 교보증권(8.3%) 순이다.ELS 상환액은 올 3분기에 11조9543억원으로 집계됐다. 전년 동기보다 0.2%가 줄었고 전 분기 대비해서는 38.1% 감소했다. 상환 유형별로는 만기 상환이 6조3229억원, 조기상환이 4조8216억원이었다. 중도 상환은 8098억원으로 전체

![‘혁신 생태계’ 외치는 정부, 정작 비상장주식 관리는 '아날로그' [BDC 이상과 현실③]](https://img.hankyung.com/photo/202507/01.41208204.3.jpg)

![[단독] 예탁원엔 '매수-매도', IR 자료엔 '매수+매도'…키움증권의 해외주식 점유율 갑론을박](https://img.hankyung.com/photo/202503/01.39929830.3.jpg)