-

[마켓인사이트]코스닥 상장 청신호 받은 신테카바이오, 연내 상장 마무리할듯

≪이 기사는 11월06일(11:00) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 유전체분석업체 신테카바이오가 코스닥 상장심사를 통과했다. 이르면 연내 기업공개(IPO)를 마무리할 수 있을 전망이다. 6일 투자은행(IB) 업계에 따르면 신테카바이오는 이르면 이번 주중 증권신고서를 금융위원회에 제출할 것으로 알려졌다. 수요예측(기관투자가 대상 사전청약)과 일반 청약을 거쳐 연내 상장절차를 마무리하겠다는 계획...

-

교보생명 IPO 카드 만지작...FI와 협상 재개할까

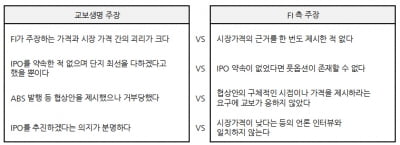

≪이 기사는 11월06일(03:44) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 교보생명이 최근 한국거래소에 상장예비심사 청구를 할 수 있는지 타진했다. 교보생명은 약속한 기한 내에 상장(IPO)을 하겠다는 약속을 지키지 못해 재무적 투자자(FI)들과 중재 절차를 밟고 있었다. 중재 절차가 더 진행되면 풋옵션 행사라는 외통수에 놓이게 되는 교보생명이 다시 협상에 나서는 신호일지 관심이 쏠리고 있다. 6일...

-

[마켓인사이트]교보생명 IPO 카드 만지작...FI와 협상 재개할까

≪이 기사는 11월06일(03:44) 자본시장의 혜안 ‘마켓인사이트’ 에 게재된 기사입니다≫ 교보생명이 최근 한국거래소에 상장예비심사 청구를 할 수 있는지 타진했다. 교보생명은 약속한 기한 내에 상장(IPO)을 하겠다는 약속을 지키지 못해 재무적 투자자(FI)들과 중재 절차를 밟고 있었다. 중재 절차가 더 진행되면 풋옵션 행사라는 외통수에 놓이게 되는 교보생명이 다시 협상에 나서는 신호일지 관심이 쏠리고 있다. 6일...

-

[마켓인사이트]상장 앞둔 한화시스템, 일반청약 경쟁률 16.8대 1

한화그룹의 방위산업·정보기술(IT) 계열사인 한화시스템이 일반청약에서 17대 1 수준의 경쟁률을 냈다. 5일 한화시스템에 따르면 이날까지 이틀 동안 진행한 일반청약에서 최종 경쟁률은 16.8대 1로 집계됐다. 일반 투자자에게 배정된 물량(657만2285주)에 1억1070만여주의 청약 신청이 들어왔다. 신청금액의 절반인 청약증거금으로는 약 6780억원이 모였다. 기업공개(IPO)를 통해 4026억원을 조달하는 한화시스템은 올해 롯...

-

[마켓인사이트]"상장 통해 신뢰 받는 보안기업 되겠다" 배환국 소프트캠프 대표

“코스닥시장 상장을 통해 시장에서 신뢰받는 보안기업이 되고자 합니다.” 코스닥 상장을 앞둔 문서보안솔루션 기업 소프트캠프의 배환국 대표이사(사진)는 4일 서울 여의도에서 연 기자간담회에서 이같이 말했다. 코넥스 상장사인 소프트캠프는 KB제11호스팩과 합병해 다음달 30일 코스닥에 상장할 예정이다. KB제11호스팩과 소프트캠프의 합병 비율은 4.13대 1이다. 소프트캠프는 1999년에 설립된 문서보안솔루션 업체로 2014...

-

[마켓인사이트]현대카드 IPO 주관사 숏리스트에 6곳 선정

빠르면 내년 유가증권시장 상장을 계획하고 있는 현대카드가 기업공개(IPO) 대표주관사 후보를 6곳으로 압축했다. 4일 투자은행(IB) 업계에 따르면 현대카드는 제안서를 제출한 국내외 증권사 6곳을 IPO 주관사 후보로 내정했다. 국내 증권사로는 미래에셋대우 한국투자증권 NH투자증권이, 외국계 증권사로는 씨티그룹글로벌마켓증권 모건스탠리 JP모간이 숏리스트에 포함됐다. 현대카드는 조만간 프레젠테이션(PT)을 거쳐 빠르면 이달 안에 주관사단을 확정...

-

[마켓인사이트]송성근 아이엘사이언스 대표 “자본금 500만원으로 시작한 회사, 코스닥 상장사로 성장”

“단돈 500만원으로 창업한 회사를 코스닥시장 상장사로 키우고 싶다 했을 때, 주위 사람들은 어려울 거라고만 했습니다. 곧 아이엘사이언스는 코스닥 상장사가 됩니다. 더 큰 가치를 가진 회사로 키우는 게 다음 목표입니다.” 코스닥 상장을 앞둔 아이엘사이언스의 송성근 대표이사(사진)는 1일 서울 여의도에서 연 기자간담회에서 “명품 소재기업이 되겠다”고 강조했다. 코넥스시장에 상장돼 있는 아이엘사이언스는 ...

-

[마켓인사이트][단독]한화시스템 기관청약 경쟁률 25대 1...공모가는 1만2250원

오는 14일 유가증권 시장 상장을 앞두고 있는 한화그룹의 방산업체 한화시스템(옛 한화탈레스)이 기관투자가들을 대상으로 실시한 수요예측(사전청약)에서 25대 1의 경쟁률을 기록했다. 4025억원에 이르는 공모 규모를 감안하면 양호한 성적이다. 우리사주 청약률도 100%를 기록했다. 1일 투자은행(IB) 업계에 따르면 한화시스템은 지난 30일까지 한국은 물론 홍콩, 싱가포르, 영국 런던, 미국 뉴욕 및 보스턴 등을 돌며 상장을 위한 로드쇼를 실시...

-

[단독] '兆단위 대어' CJ헬스케어 상장 추진

▶ 마켓인사이트 10월 31일 오후 4시10분 한국콜마의 자회사인 CJ헬스케어가 기업공개(IPO)를 추진한다. CJ헬스케어는 예상 기업가치가 조(兆) 단위에 달하는 ‘대어급 IPO 후보’로 평가된다. 31일 투자은행(IB)업계에 따르면 CJ헬스케어는 IPO 주관사 선정을 위해 최근 증권사들에 입찰제안요청서(RFP)를 발송했다. CJ헬스케어는 이르면 연내 주관사를 선정하고 상장 준비에 나설 계획이다. 상장 시기는 확정...

-

[마켓인사이트] '5兆 대어' SK바이오팜 IPO 시동

▶ 마켓인사이트 10월 25일 오후 3시50분 SK그룹의 신약개발 바이오기업인 SK바이오팜이 내년 유가증권시장 상장을 목표로 한국거래소에 상장예비심사를 신청했다. 시장에서 예상하는 SK바이오팜의 기업가치는 5조원 이상으로, 내년의 대형 기업공개(IPO)로 꼽힌다. 25일 한국거래소 유가증권시장본부에 따르면 SK바이오팜은 이날 상장예비심사 신청서를 제출했다. 거래소의 심사 결과가 나오는 대로 공모 절차를 밟아 이르면 내년 상반기에는 유가증...

-

[마켓인사이트] 현대차 금융 계열사 잇따라 IPO 나서나

▶ 마켓인사이트 10월 22일 오전 10시11분 현대자동차그룹의 할부금융 계열사인 현대커머셜이 기업공개(IPO)를 검토하고 있다. 현재 현대카드가 상장 주관사를 선정하고 있는 것을 감안하면 현대차그룹의 금융 계열사들이 연달아 상장에 나설 가능성이 높아졌다. 24일 투자은행(IB)업계에 따르면 현대커머셜은 현대카드의 상장이 마무리된 뒤 IPO에 나서는 안을 검토하고 있다. 지난해 현대커머셜 유상증자에 1412억원을 투입해 25.0%의 지분...

-

자이S&D, 공모가 5200원으로 확정

유가증권시장 상장을 앞둔 GS그룹 계열의 자이S&D(자이에스앤디)가 공모가를 5200원으로 확정했다. 기관투자가를 대상으로 실시한 수요예측(사전청약)에서 양호한 성적을 냈다는 평가다. 24일 자이S&D는 수요예측 결과를 반영해 공모가를 결정했다고 공시했다. 회사가 제시했던 희망가격 범위(4200~5200원)의 최상단이다. 수요예측에는 948곳이 참여, 768.6대 1의 경쟁률을 냈다. 수요예측 참여 수량의 5.1%가 상장 후 일...

-

[마켓인사이트]코스닥 상장하는 ITM반도체 “중대형 2차전지 분야에도 진출”

코스닥시장 상장을 앞둔 ITM반도체(아이티엠반도체)의 나혁휘 대표는 23일 서울 여의도에서 열린 기자간담회에서 “앞으로 전기자동차, 에너지저장장치(ESS) 등에 쓰이는 중대형 2차전지 분야에도 적극적으로 진출하겠다”고 말했다. ITM반도체는 다음달 7일 코스닥시장에 상장한다. ITM반도체의 주력 사업은 휴대폰 등에 쓰이는 소형 2차전지의 보호회로 제조다. 2차전지의 과충전 및 과방전을 막아 배터리에 발생할 수 있는 발열,...

-

[마켓인사이트]스마트팩토리 업체 티라유텍, 수요예측 경쟁률 1240대1 …사상최대

코스닥시장 상장을 앞둔 티라유텍이 기관투자가들을 대상으로 실시한 수요예측(사전청약)에서 1240대 1이 넘는 경쟁률을 냈다. 사상 최고치로 추정된다. 21일 스마트팩토리 솔루션 기업인 티라유텍은 지난 16~17일 실시한 수요예측에서 1240.9대 1의 경쟁률을 냈다고 발표했다. 티라유텍의 수요예측에는 기관투자가 1310곳이 참여했다. 티라유텍은 희망가격 범위(1만550~1만2050원)의 최상단인 1만2050원으로 공모가를 확정했다. 티라유텍의...

-

[마켓인사이트]케이엔제이, 수요예측 경쟁률 1144대 1 기록… 사상 최고치

코스닥시장 상장을 앞둔 케이엔제이가 기관투자가들을 대상으로 실시한 수요예측(사전청약)에서 1144대 1의 경쟁률을 냈다. 사상 최고치로 추정된다. 15일 디스플레이 장비 및 반도체 소재 제조기업인 케이엔제이는 지난 10~11일 실시한 수요예측에서 1144.3대 1의 경쟁률을 냈다고 발표했다. 케이엔제이의 수요예측에는 기관투자가 1218곳이 참여했다. 케이엔제이는 희망가격 범위(8400~1만1000원)의 최상단인 1만1000원으로 공모가를 확정...

![[마켓인사이트]교보생명 IPO 카드 만지작...FI와 협상 재개할까](https://img.hankyung.com/photo/201911/AB.20870261.3.jpg)

![[마켓인사이트]"상장 통해 신뢰 받는 보안기업 되겠다" 배환국 소프트캠프 대표](https://img.hankyung.com/photo/201911/AB.20896874.3.jpg)

![[마켓인사이트]현대카드 IPO 주관사 숏리스트에 6곳 선정](https://img.hankyung.com/photo/201911/AB.20898245.3.jpg)

![[마켓인사이트]송성근 아이엘사이언스 대표 “자본금 500만원으로 시작한 회사, 코스닥 상장사로 성장”](https://img.hankyung.com/photo/201911/AB.20880075.3.jpg)

![[마켓인사이트][단독]한화시스템 기관청약 경쟁률 25대 1...공모가는 1만2250원](https://img.hankyung.com/photo/201911/AB.20874921.3.jpg)

![[단독] '兆단위 대어' CJ헬스케어 상장 추진](https://img.hankyung.com/photo/201910/AA.20872861.3.jpg)

![[마켓인사이트] '5兆 대어' SK바이오팜 IPO 시동](https://img.hankyung.com/photo/201910/AA.20825882.3.jpg)