이 기사는 04월 06일 05:51 자본 시장의 혜안 “마켓인사이트”에 게재된 기사입니다.

현대자동차 마케팅광고그룹장·구글 등을 거친 이재상 최고전략책임자(CSO·39)이 TF(태스크포스)를 꾸려 거래 실무를 지휘했다. 삼일회계법인 딜(Deal)본부에서 근무한 박용한 투자전략실장(42)을 포함, 5명 남짓의 인원에게만 공유할 정도로 극비리에 거래 검토가 시작됐다.

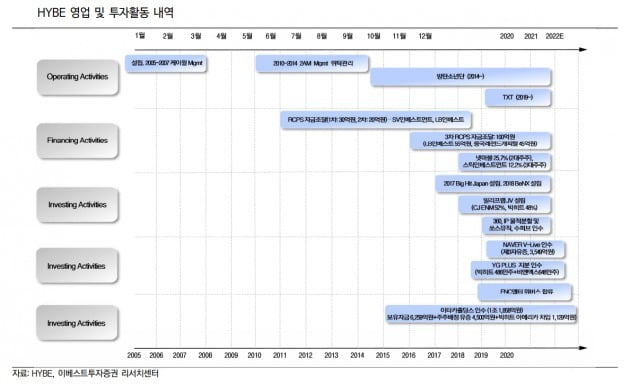

해당 팀원들은 이미 걸그룹 '여자친구'의 소속사 쏘스뮤직과 '지코' 소속사 'KOZ' 인수, YG플러스 투자, 네이버와 지분 교환 등 국내에선 내로라한 딜들을 숨가쁘게 거치며 경험치를 쌓은 '키맨'들이었다. 하지만 글로벌 미디어그룹 인수는 결이 다른 문제였다. 참고할 만한 전례도 없을 뿐더러 조단위에 달하는 규모 자체도 차원이 다른 처음 걷는 길이었다.

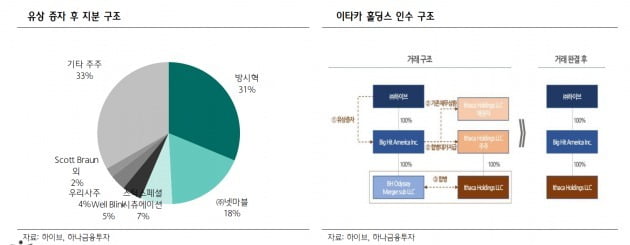

거래 과정도 순탄치만은 않았다. 스쿠터 브라운이 이미 이타카 홀딩스 매각을 두고 한 글로벌 전략적투자자(SI)와 거래를 진행 중이었던 것. 평소 교류가 있었던 방 의장이 스쿠터 브라운에 개인적으로 설득에 나섰고, 동시에 하이브 본사와 미국 지사에서 인수 구조·자금조달 방안·기업가치 평가 등 실무를 맡는 '투트랙'이 시작됐다. JP모간과 글로벌 로펌 폴헤이스팅스, 그리고 김앤장법률사무소가 자문사로 합류해 하이브를 조력했다.

하이브가 집중한 건 오직 '시너지'였다. 두 회사가 합쳐 졌을 때 글로벌한 레이블이 될 수 있다는 확신이 거래를 이끌었다. 당장 코로나 여파를 고려해도 올해엔 이전 수준인 600억 이상 상각전영업이익(EBITDA)를 끌어낼 수 있다는 내부 판단이 섰다. 코로나19로 공연수익이 전무한 상황에서도 오히려 매출 상승을 이끌어낸 하이브의 '자신감'도 반영됐다. '조단위 다이너마이트 베팅'이 일사천리로 이뤄진 배경이다.

이번 거래를 두고 M&A업계에선 "'BTS' 소속사여서 가능한 거래"로 풀이한다. "SM엔터·JYP 등 경쟁사는 물론 삼성전자가 인수전에 참여했어도 어려웠을 것"이란 관전평도 나온다. 그만큼 글로벌 기획사 중, 이타카 홀딩스와 뚜렷한 시너지를 제시할 수 있는 후보가 손에 꼽힌다는 설명이다.

한 연예기획사 투자담당 임원은 "이타카 홀딩스 소속 아티스트들이 이미 북미·유럽엔 기반을 쌓아뒀기 때문에 하이브를 통해 아시아 등 제3세계 시장에 갈 수 확실한 통로라 생각했을 것"이라며 "BTS가 영미권을 제외하고도 유럽·중남미·오세아니아·아프리카 등 특정 지역, 인종, 정치색 관계없이 글로벌 인지도를 쌓아놓았기 때문에 서로 퍼즐을 맞출 수 있는 윈-윈이 될 것으로 판단했을 것"이라고 설명했다.

하이브 입장에서도 BTS의 지적재산권(IP) 등을 다방면에서 활용할 수 있는 미디어 그룹을 통째로 인수, 수익원으로 활용할 수 있다. 이타카 홀딩스는 저스틴 비버, 아리아나 그란데 등 아티스트들의 매니지먼트사 'SB Project' 외에도 과거 테일러 스위프트가 몸담았던 컨트리 음악 전문 레코드 레이블 'Big Machine Label Group', 의류나 뷰티 브랜드 등 '굿즈'를 판매하는 자회사 'Drew house'와 '리그오브레전드'·'포트나이트' 등 e스포츠 게임단 '100 thieves gaming' 등 60개 이상의 자회사·투자회사를 보유 중이다.

이미 넷플릭스, 아마존 등과 계약해 콘서트, 다큐멘터리를 비롯한 영상 제작에도 뛰어들었다. 하이브가 과거 빅히트에서 사명까지 바꾸면서 꿈꿨던 종합 미디어그룹으로 도약할 수 있는 최적의 매물이란 설명이다. 안정적 현금창출원을 마련해 추후 BTS의 군입대로 인한 우려도 일정정도 해소해냈다.

그간 '중구난방'으로 투자자들에 주름만 깊게 했던 국내 기획사들의 M&A 트렌드에도 경종을 울렸다는 평가다. 의류업체 '노나곤', 외식업체 '삼거리 푸줏간' 등 이곳저곳 다방면에 투자를 단행했다 원금도 건지지 못한 YG엔터테인먼트가 대표적이다.

◆SM엔터·JYP 등 경쟁사 "올것이 왔다"…무시무시해진 '위버스'

이번 인수에 가장 큰 수혜는 무엇보다 하이브가 보유한 플랫폼 비즈니스 '위버스'에 있다. 하이브는 네이버의 'V 라이브'를 인수해 기반을 다지고, YG플러스·유니버셜스튜디오와 제휴해 아티스트들을 끌어들이며 위버스 육성에 모든 자원을 집중해왔다. 이기훈 하나금융투자 연구원은 보고서를 통해 "글로벌 아티스트 기준 유튜브 구독자 순위 1위(저스틴 비버)·3위 (BTS)·4위(아리아나 그란데)가 하나의 소속사가 되며, 위버스는 2위인 블랙핑크의 입점도 예정되어 있어 1~4위 합산 유튜브 구독자 2억2000만명의 아티스트들이 함께 협력하는 글로 벌 최고의 온라인 팬 커뮤니티 플랫폼이 될 것"이라 이번 M&A를 평가했다.

경쟁사 입장에선 점차 덩치를 키워가는 위버스와 거리를 두기도, 그렇다고 위버스에 종속되기도 모호해진 상황에 몰릴 수 있다는 지적도 나온다.

한 기획사 담당 애널리스트는 "위버스에 타사의 아티스트가 들어오면 하이브가 해당 플랫폼을 통해서 해당 아티스트의 콘텐츠를 보러 유입된 성별·연령층·팬 소비 패턴·핵심 팬 층 등 모든 연관된 데이터를 확보할 수 있다"라며 "경쟁사 입장에선 경영권 매각 못지 않게 '종속' 측면에서 무서운 플랫폼 비즈니스에 시작이라고 볼 수 있다"고 말했다.

차준호 기자 chacha@hankyung.com

![[모십니다] 트럼프 2.0 시대…2025 경기·금융시장 '대예측'](https://img.hankyung.com/photo/202411/01.38685710.3.jpg)