-

21조 몰린 LG CNS, 공모주 한파 녹였다

LG CNS 공모주 청약에 청약증거금으로 21조원이 모였다. 공모주 시장의 변동성이 확대된 가운데 선방했다는 평가다. 탄탄한 기업에 대한 공모주 투자 수요가 있는 걸 확인한 만큼 상장 시기를 고민하던 대형 기업공개(IPO) 기업도 속속 도전장을 낼 것으로 전망된다. 공모주 한파 속 '선방'22일 증권업계에 따르면 지난 21일부터 이틀 동안 접수한 LG CNS 공모주 청약에 약 21조원의 증거금이 들어왔다. 청약 참여 건수는 약 80만건으로 집계됐다. 평균 청약 경쟁률은 123대 1로 집계됐다. 각 증권사에 최소 청약 수량 이상을 청약한 투자자는 NH투자증권을 제외하고 균등 배정 물량으로 3~4주를 받을 전망이다. NH투자증권에 청약한 투자자는 추첨을 통해 1주를 받거나 못 받을 수 있다. NH투자증권에 고액자산가 고객이 많은 반면 청약 배정 물량이 적은 영향이다.과거 유가증권시장에 상장한 IPO 대어와 비교하면 청약증거금 규모는 적었다. 2023년 두산로보틱스에는 33조원, 지난해 HD현대마린솔루션에는 25조원이 모였다. 이들 기업은 청약 건수가 100만건을 넘었다.전날 LG CNS 우리사주조합 청약은 청약률 81.6%로 마감된 영향도 있었다. 회사 측은 사전 수요 조사 당시 청약율이 90%를 넘었지만, 실제 수요는 소폭 적었다.하지만 지난해 말부터 공모주 시장의 변동성이 커진 가운데 진행된 대형 IPO란 점을 감안하면 선방했다는 평가가 나온다. LG CNS는 지난 2022년 LG에너지솔루션 이후 3년 만에 공모금액 1조원이 넘는 IPO다.대내외 정치적 불확실성이 확대된 가운데 안정적으로 이익을 낼 수 있는 대형 공모주에 투자심리가 몰렸다는 평가다. LG CNS는 2019년부터 4년 연속 매년 사상 최대 영업이익을 경신했

-

LG CNS, 일반청약 오후 2시반 경쟁률 71대 1...증거금 12兆 돌파

LG CNS가 일반청약 둘째날 오후 2시30분 기준 12조원이 넘는 청약증거금을 모았다.22일 투자은행 업계에 따르면 오후 2시반 기준 LG CNS 일반청약에 청약증거금이 12조원가량 몰렸다. 통합 경쟁률은 약 71대 1로 집계됐다. 이날 오후 4시에 청약을 마감한다.청약 첫날이었던 전날 25만건이었던 청약건수는 약 61만건으로 증가했다. 오후에 균등 배정 물량을 확보하기 위한 눈치 싸움이 한층 치열해질 것으로 전망됐다.전날 LG CNS 우리사주조합 청약은 청약률 81.6%로 마감됐다. 배정 주식 387만5438주 가운데 316만2322주 주문이 들어왔다. 실권주 약 70만주가 일반투자자에 배정되면서 일반투자자 배정 물량은 484만4298주에서 555만7413주로 늘었다.LG CNS가 이번 공모를 앞두고 수요조사했을 때 사전 청약률은 92%였다. 공모가가 희망 범위 최상단인 6만1900원에 결정되자 일부 직원이 청약을 포기한 것으로 파악됐다.최한종 기자 onebell@hankyung.com

-

우리사주 '풀베팅' 기대하는 고려아연…임직원 ‘고민되네’

고려아연 임직원이 우리사주조합 몫으로 배정된 청약 물량을 모두 매입하기 위해선 인당 최대 한도인 2억5000만웓씩 풀베팅해야할 것으로 전망된다. 다만 주식을 받아도 1년간 주식을 팔 수 없다. 막상 팔 수 있을 때 주가가 매입 가격보다 하락했을 가능성도 있어 고민이 상당할 것으로 보인다.31일 투자은행(IB) 업계에 따르면 고려아연은 2조5000억원 규모 유상증자 금액 가운데 20%인 5000억원어치를 우리사주조합에 우선 배정했다. 우리사주조합이 유상증자로 확보하는 지분율은 3.34%가 된다.올해 5월 설립된 고려아연 우리사주조합은 고려아연 및 자회사 임직원으로 구성됐다. 전체 조합원 수는 2000여명으로 한 명당 평균 배정 금액은 약 2억5000억원 수준으로 추산됐다.자본시장법상 유가증권시장 상장사는 우리사주조합에 우선 배정하는 경우 조합원은 청약 직전 12개월간 받은 급여 총액 한도 내에서만 우선배정 방식으로 우리사주를 취득할 수 있다. 우리사주조합원의 전체 급여 총액은 3000억원을 웃도는 수준으로 알려졌다. 우리사주조합에 배정된 금액보다 30~40% 적다.IB 업계 관계자는 “고려아연이 우리사주조합에 지분을 넘겨 우군으로 삼겠다는 계획은 유상증자 결정 이후 주가가 현재보다 30% 이상 하락할 것이란 전제하에 짜여진 것”이라며 “고려아연 입장에선 오히려 주가가 하락하길 기다려야하는 상황”이라고 말했다.고려아연 주가가 하락해도 최대 한도까지 청약을 해야하는 우리사주조합원의 고민은 상당할 전망이다. 통상 대출을 받아 청약에 참여하는데, 우리사주는 1년간 의무보호예수기간이 걸려 있어 당장 주식을 팔 수 없다.이번 경영권 분쟁으로 치솟은 주가가 시

-

LG엔솔 살까, 말까…"물량 폭탄" vs "저가매수 기회"

‘테슬라 쇼크’에 부진한 주가 흐름을 보이는 LG에너지솔루션을 두고 증권가 전망이 엇갈린다. 우리사주 보호예수 해제에 따른 오버행(잠재 매도물량) 이슈가 주가 하락을 부추길 것이란 분석과 저가 매수 기회란 의견이 공존한다.2일 LG에너지솔루션은 2.41% 오른 44만6000원에 장을 마쳤다. 이날 반등했지만 최근 흐름은 뚜렷한 하락세다. 지난해 11월 60만원 고지를 넘어섰던 주가가 12월 들어 25.81% 하락했다.주요 고객사인 테슬라가 중국에서 제품 가격을 인하하면서 수요 둔화 우려가 불거진 탓이다. 최근 한 달 동안 테슬라 주가는 36.79% 급락했다.이달 들어 오버행 이슈도 부각되고 있다. LG에너지솔루션은 오는 27일 우리사주조합이 보유한 792만5000주의 보호예수가 해제된다. 현 주가가 공모가(30만원)보다 높은 만큼 매도세가 거셀 것으로 예상된다.단기 실적 부진과 수급 우려에도 중장기 전망은 여전히 밝다는 의견이 있다. 조철희 한국투자증권 연구원은 “LG에너지솔루션은 현지 합작사 및 자체 공장을 통해 발 빠르게 미국 사업을 진행 중”이라고 말했다.서형교 기자

-

두산중공업 유상증자 구주주 청약 미달...주가 10% 급락

유상증자를 추진중인 두산중공업의 우리사주조합, 구주주(신주인수권증서 보유자) 청약 결과 일부 물량이 미달됐다. 두산중공업 주가는 전날 1만7350원에서 이날 1만5000원대로 급락했다. 두산중공업은 지난 11일까지 우리사주조합, 구주주(신주인수권증서 보유자)를 대상으로 배정물량 약 8287만 주에 대한 청약을 받은 결과 8074만 주 규모의 청약이 완료됐다고 14일 공시했다. 청약율은 97.44%다. 남은 212만5000여 주는 오는 15~16일 일반투자자들에게 공모 방식으로 배정될 예정이다. 신주는 다음달 4일 상장될 예정이다. 두산중공업은 1조1477억원 규모 유상증자를 추진중이다. 주당 1만3850원에 총 8287만2900주를 신규로 발행하기로 했다. 우리사주조합과 기존 주주들에 배정된 물량은 각각 1657만4580주(20%), 6629만8320주(80%)였다. 이 가운데 우리사주 조합에 배정된 물량이 청약 미달된 것으로 알려졌다. 두산중공업은 작년 연결재무제표 기준 매출이 11조8077억원으로 전년 대비 22.54% 늘었고 영업이익은 8908억원, 순이익은 6458억원을 기록하며 흑자로 전환했다. 이번 유상증자는 채무상환 자금 및 대형 가스·수소터빈 및 풍력발전기 차세대 모델 개발, 소형 원전 설비투자 및 기술개발 등 자금을 조달하기 위한 것이다. 이현일 기자 hiuneal@hankyung.com

-

삼성중공업 1.2兆 유상증자 성공

삼성중공업이 1조2825억원 규모 유상증자에 성공했다. 시세보다 20% 이상 싸게 신주를 매입할 수 있다는 점이 주주들과 임직원들의 관심을 끌었다는 평가다.1일 투자은행(IB)업계에 따르면 삼성중공업이 유상증자를 위해 지난달 28~29일 주주 및 우리사주조합을 상대로 진행한 청약에서 모집물량보다 약 3% 더 많은 매수주문을 받았다. 최대주주인 삼성전자를 비롯해 삼성생명, 삼성전기, 삼성SDI 등 삼성그룹 계열사들이 배정물량을 모두 사들이기로 한 가운데 일부 주주들은 초과청약을 했다. 우리사주 청약률은 100%였다.삼성중공업 주주와 임직원은 시세차익을 낼 수 있다고 판단하고 적극적으로 청약에 참여했다. 지난 29일 삼성중공업 주가는 6380원으로 신주 발행가격(5130원)보다 24.3% 높다. 청약 참여자는 신주 상장일(11월19일)까지 주가가 크게 떨어지지 않으면 수익을 거둘 가능성이 높다.실적 회복에 대한 기대감이 주가를 받쳐주고 있다는 분석이다. 삼성중공업은 지난달 말 기준 올해 신규 수주 규모는 약 111억달러(약 13조300억원)로 한 차례 상향조정했던 올해 목표 수주규모(91억달러)를 이미 넘어섰다. 선박가격도 오르고 있다. 영국 조선업 전문 분석업체인 클락슨리서치에 따르면 지난달 22일 신조선가 지수는 150.14포인트로 올 들어 약 20% 올랐다. 신조선가 지수가 150포인트대를 기록한 것은 조선업 호황기였던 2009년 7월 이후 약 12년 만이다. 국내 조선사들은 원재료인 강재(후판) 가격 상승에도 이 같은 변화에 힘입어 실적이 차츰 개선될 것으로 기대하고 있다.삼성중공업은 이번 유상증자로 마련한 자금을 담보대출 상환과 자재 구매 등에 사용할 계획이다. 6년여간 적자를 낸 여파로 나빠진 재무구조

-

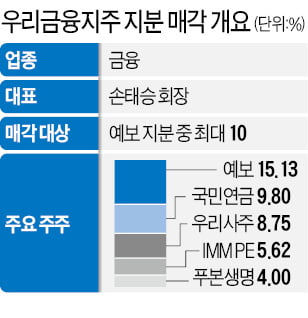

KT·두나무 이어 하림·ST인터 가세…우리금융 지분 인수전 뜨거워진다

발전사, 건설사부터 암호화폐거래소에 이르기까지 다양한 업종의 국내 기업이 앞다퉈 우리금융지주 지분 인수전에 뛰어들었다. ‘매각이 쉽지 않을 것’이라는 시장 우려와 달리 흥행 열기가 고조되면서 우리금융의 연내 민영화 성사 가능성도 높아졌다는 분석이다.26일 투자은행(IB)업계에 따르면 내달 18일 우리금융 지분 매각 본입찰을 앞두고 18곳의 예비 후보가 최근 실사에 착수했다. ST인터내셔널(전 삼탄), 하림그룹, KT, 호반건설, 두나무 등 국내 대기업과 유진PE, 글랜우드PE 등 사모펀드(PEF)들이다. 여기에 기존 주주인 우리사주조합, 대만 푸본금융, 한국투자증권 등도 뛰어들었다.이들이 앞선 예비 입찰에서 제시한 희망 인수 지분 규모는 거래 대상 7220만 주(예금보험공사가 보유한 지분 15.13% 중 10%)의 최대 여섯 배인 4억5000만여 주에 달한다. 이번 거래가 성사되면 예보 대신 2대 주주인 국민연금이 최대주주에 오를 가능성이 커진다.인수 후보 중 가장 눈에 띄는 곳은 ST인터내셔널이다. 삼천리그룹의 삼탄이 전신이다. 해외 자원 개발을 위주로 하는 업체였으나 지난해 투자 관리회사로 변신하면서 사명도 바꿨다. 하림도 지난 6월 이스타항공 인수전에 이어 이번 입찰에 참여하는 등 사업 확장 의지를 드러내고 있다.대기업 등이 인수전에 뛰어든 것은 우리금융의 투자 매력이 높다는 판단과 향후 금융업 진출의 지렛대로 삼을 수 있다는 기대가 작용한 것으로 풀이된다. 금융은 지난해 코로나19 여파로 직격탄을 맞아 저평가 업종으로 꼽혔다. 특히 우리금융은 주가순자산비율(PBR)이 다른 경쟁사 대비 현저히 낮은 수준에 머물러 있어 앞으로 주가 상승 요인이 크다는 분석이다.우리금융이 올

-

케이카, 상장일 유통가능물량 27%[마켓인사이트]

≪이 기사는 10월07일(10:38) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫이달 예정인 직영 중고차 기업 케이카의 유통 가능 주식 수가 전체 주식의 27% 수준인 것으로 나타났다. 최대주주인 한앤컴퍼니가 구주 매출물량을 줄였음에도 기관투자가 대부분이 의무 보유확약을 걸지 않은 영향으로 예상보다 상장 직후 매물로 나올 수 있는 물량이 늘었다.7일 투자은행(IB)업계에 따르면 케이카는 우리사주조합을 상대로 모집했던 공모주(269만2846주) 중 실권주 238만8936주를 모두 기관투자가들에 배정했다. 이에 따라 당초 740만5327주로 계획했던 기관 배정물량은 979만4263주로 늘었다. 케이카 공모주를 받은 261개 기관 중 일정기간 주식을 팔지 않겠다는 확약을 건 곳이 3곳(비중은 약 1.6%)에 불과하다. 기관 보유 주식 대부분이 상장 후 곧바로 거래가 가능하다는 평가다. 일반투자자 배정물량(336만6058주)까지 합하면 케이카의 상장 직후 유통 가능물량은 약 1296만주로 추정된다. 전체 발행주식(4808만6533주)의 27% 수준이다.기관들의 관심이 기대에 못 미치면서 예상보다 유통물량이 증가했다는 분석이다. 케이카는 지난달 말 진행한 기관 수요예측 경쟁률이 40 대 1에 그쳤다. 올해 상장한 기업(스팩·리츠 제외) 중 가장 낮다. 참여 기관 371곳 중 231곳이 희망 공모가격(3만4300~4만3200원) 최하단보다 낮은 가격으로 주문을 넣었다. 의무 보유확약을 건 기관은 3곳뿐이었다. 기관들의 냉랭한 반응에 케이카는 공모가격을 2만5000원으로 낮추고, 한앤컴퍼니의 구주 매출물량도 1562만8124주에서 1226만2067주로 줄였다. 뒤이어 예정된 일반청약 분위기가 가라앉고 상장 직후 유통물량이 예상보

-

코스닥 입성하는 에브리봇, 25억 상당 임직원 주식매수선택권 부여 [마켓인사이트]

≪이 기사는 06월24일(06:19) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫다음달 코스닥 시장에 상장하는 에브리봇이 임직원 대상으로 보통주 6만3200주 규모의 주식매수선택권을 부여한다. 3~4년 뒤 공모가격의 반값 수준에 주식을 매입할 수 있는 권리다. 우리사주와 상관없이 임직원의 장기근속을 유도하기 위해 제공하는 인센티브다. 22일 에브리봇의 증권신고서에 따르면 핵심 임직원 10명에게 보통주 6만3200주의 주식매수선택권을 부여했다. 행사가격은 1만6050원으로 공모가 희망밴드(3만2600~3만6700원) 대비 절반 수준이다. 보유 주식수에 따라 3년~4년 후 행사가격에 주식을 매수할 수 있는 권리다. 부여 주식수는 임원 여부와 업무 주요도 등에 따라 최소 2400주에서 최대 1만6000주까지 다르다. 에브리봇은 "생산 및 연구개발 인력 등 주요 임직원의 유출을 방지하기 위해 핵심 임직원에게 주식매수선택권을 부여했다"면서 "다양한 복리후생과 장기근속 포상제도 등의 인센티브를 제공하여 장기근속을 유도하고 있다"고 설명했다. 상장 후 에브리봇의 주가가 장외시장 시세인 4만원대로 유지된다면 주식매수선택권을 보유한 임직원은 향후 매도시 최소 5000만원(2400주)에서 최대 3억3040만원(1만6000주)의 시세차익을 거둘 수 있다. 장외시장 거래사이트인 38커뮤니케이션에 따르면 22일 기준 에브리봇은 4만500원에 거래되고 있다. 주식매수선택권을 부여받은 임직원은 우리사주조합 청약에도 참여할 수 있다. 공모 물량 총 112만주 중 우리사주조합 공모주식은 4.86%(5만4430주)다. 전체 직원수 50명으로 나눌 경우 인당 1088주를 청약할 수 있다. 에브리봇의 창

-

코스닥 입성하는 에브리봇, 25억 상당 임직원 주식매수선택권 부여

다음달 코스닥 시장에 상장하는 에브리봇이 임직원 대상으로 보통주 6만3200주 규모의 주식매수선택권을 부여한다. 3~4년 뒤 공모가격의 반값 수준에 주식을 매입할 수 있는 권리다. 우리사주와 상관없이 임직원의 장기근속을 유도하기 위해 제공하는 인센티브다. 22일 에브리봇의 증권신고서에 따르면 임직원 일부에게 보통주 6만3200주의 주식매수선택권을 부여했다. 행사가격은 1만6050원으로 공모가 희망밴드(3만2600~3만6700원) 대비 절반 수준이다. 보유 주식수에 따라 3년~4년 후 행사가격에 주식을 매수할 수 있는 권리다. 부여 주식수는 임원 여부와 업무 주요도 등에 따라 최소 2400주에서 최대 1만6000주까지 다르다. 에브리봇은 "생산 및 연구개발 인력 등 주요 임직원의 유출을 방지하기 위해 핵심 임직원에게 주식매수선택권을 부여했다"면서 "다양한 복리후생과 장기근속 포상제도 등의 인센티브를 제공하여 장기근속을 유도하고 있다"고 설명했다. 상장 후 에브리봇의 주가가 장외시장 시세인 4만원대로 유지된다면 주식매수선택권을 보유한 임직원은 향후 매도시 최소 5000만원(2400주)에서 최대 3억3040만원(1만6000주)의 시세차익을 거둘 수 있다. 장외시장 거래사이트인 38커뮤니케이션에 따르면 22일 기준 에브리봇은 4만500원에 거래되고 있다. 주식매수선택권을 부여받은 임직원은 우리사주조합 청약에도 참여할 수 있다. 공모 물량 총 112만주 중 우리사주조합 공모주식은 4.86%(5만4430주)다. 전체 직원수 50명으로 나눌 경우 인당 1088주를 청약할 수 있다. 에브리봇의 창업자인 정우철 대표는 보유 지분 일부를 구주 매출로 내놓으며 100억원 상당의 자금을 확보하게 됐다. 정 대

-

대한해운 유상증자 청약률 90%…180억원 일반공모로

1865억원 규모 유상증자에 나선 대한해운이 목표금액의 90%가량의 투자수요를 확보했다. 실권주 약 180억원어치는 일반 청약으로 풀린다. 9일 투자은행(IB)업계에 따르면 대한해운이 유상증자를 위해 지난 8일부터 이날까지 주주 및 우리사주조합을 상대로 진행한 청약에 발행 예정인 신주(7490만6370주)의 약 90%의 매수주문이 접수됐다. 우리사주 청약률이 50%에도 못 미쳤지만 주주들이 적극적으로 청약에 뛰어들면서 목표 수요 대부분을 채웠다. 최대주주인 SM하이플러스와 티케이케미칼, 케이엘홀딩스 등 삼라마이더스(SM)그룹 계열사들은 모두 배정받은 신주를 전부 사들이기로 했다.대한해운은 오는 14~15일 일반 청약을 통해 실권주 투자자를 모집할 예정이다. 공모규모는 약 180억원이다. 시세 차익을 낼 가능성이 높은 상황임을 고려하면 일반 청약에 대규모 자금이 몰릴 전망이다. 9일 대한해운 주가는 3360원으로 신주 발행가격(2490원)보다 34.9% 높다. 청약에 참여한 투자자는 신주 상장일(6월30일)까지 주가가 크게 하락하지만 않으면 쏠쏠한 수익을 낼 수 있다.대한해운은 이번 유상증자로 조달한 자금을 모두 차입금 상환에 사용할 계획이다. 재무구조가 크게 개선될 것으로 예상된다. 이 회사의 지난 3월 말 기준 총 차입금은 약 2조1200억원, 부채비율은 264%다. 김진성 기자 jskim1028@hankyung.com

-

[마켓인사이트] 한화시스템, 1.1조 유상증자 성공

▶마켓인사이트 6월 7일 오전 5시한화시스템이 1조1606억원 규모 유상증자에 성공했다. 미래 먹거리인 항공·우주사업을 키우기 위한 대규모 투자 실탄을 단숨에 손에 쥘 전망이다.7일 한화시스템에 따르면 이 회사가 유상증자를 위해 지난 3~4일 주주와 우리사주조합을 상대로 진행한 청약에 모집금액보다 7.4%가량 많은 매수 주문이 들어왔다. 우리사주 청약 물량이 배정 물량에 다소 못 미쳤지만 적잖은 주주가 초과 청약에 나선 데 힘입어 흥행에 성공했다. 최대주주인 한화에어로스페이스(지분율 48.99%)와 2대주주 에이치솔루션(13.41%)은 배정 물량의 120%를 청약했다.주주들은 쏠쏠한 시세차익을 기대하고 적극적으로 청약에 뛰어들었다. 이날 한화시스템 주가는 1만7550원으로 신주 발행가격(1만4750원)보다 18.9% 높다. 청약에 참여한 주주는 신주 상장일(6월 23일)까지 주가가 크게 떨어지지 않으면 수익을 낼 수 있다.신성장동력인 항공·우주사업이 크게 성장할 것이란 기대가 주가를 지지해주고 있다는 평가다. 한화시스템은 최근 항공·우주 분야에서 기술력을 인정받은 해외 기업에 연이어 투자하고 있다. 특히 ‘플라잉카’로 알려진 도심항공 모빌리티(UAM·사진) 산업에 많은 관심을 보이고 있다. 이 회사는 에어택시 기체에 대한 원천기술을 보유한 개인항공기 개발업체 오버에어에 이어 또 다른 UAM 기업에 지분 투자를 추진하고 있다. 2024년까지 직접 에어택시 기체를 개발하고 2025년부터 에어택시 시범 운행에 나설 계획이다.한화시스템은 이번 증자로 확보한 자금을 항공·우주 분야 인수합병(M&A)과 연구개발 등에 투입할 예정이다. 김진성 기자

-

한화시스템, 1.1兆 유상증자 성공

한화시스템이 1조1606억원 규모 유상증자에 성공했다. 미래 먹거리인 항공·우주사업을 키우기 위한 대규모 투자 실탄을 단숨에 손에 쥘 전망이다.7일 투자은행(IB)업계에 따르면 한화시스템이 유상증자를 위해 지난 3~4일 주주와 우리사주조합을 상대로 진행한 청약에 모집금액보다 7.5%가량 더 많은 매수주문이 접수됐다. 우리사주 청약물량이 배정물량에 다소 못 미쳤지만 적잖은 주주가 초과청약에 나선 데 힘입어 흥행에 성공했다. 최대주주인 한화에어로스페이스(지분율 48.99%)와 2대 주주 에이치솔루션(13.41%)은 배정물량의 120%를 청약했다. 주주들은 쏠쏠한 시세차익을 기대하고 적극적으로 청약에 뛰어들었다. 지난 4일 한화시스템 주가는 1만7450원으로 신주 발행가격(1만4750원)보다 18.3% 높다. 청약에 참여한 주주는 신주 상장일(6월23일)까지 주가가 크게 떨어지지 않으면 수익을 낼 수 있다.신성장동력인 항공·우주사업이 크게 성장할 것이란 기대감이 주가를 지지해주고 있다는 평가다. 한화시스템은 최근 항공·우주 분야에서 기술력을 인정받은 해외 기업에 연이어 투자하고 있다. 특히 ‘플라잉카’로 알려진 도심 항공 모빌리티(UAM) 산업에 많은 관심을 보이고 있다. 이 회사는 현재 에어택시 기체에 대한 원천기술을 보유한 개인항공기 개발업체 오버에어에 이어 또 다른 UAM 기업들에 대한 지분 투자를 추진하고 있다. 2024년까지 직접 에어택시 기체를 개발하고 2025년부터 에어택시 시범 운행에 나설 계획이다.한화시스템은 이번 증자로 확보한 자금을 항공·우주 분야 인수합병(M&A)과 연구개발 등에 투입할 예정이다. 특히 UAM과 위성통신, 디지털 플랫폼 분야에 집중적

-

SKIET 임직원, 우리사주 1인당 21억원 배정

28일 공모주 청약이 시작된 SK아이이테크놀로지(SKIET)의 우리사주조합에 배정된 주식 평가액이 1인당 21억원에 달하는 것으로 나타났다. 다만 실제 21억원을 조달할 직원이 많지 않아 실권주가 발생할 것으로 예상되고 있다. SKIET의 증권신고서에 따르면 우리사주조합에 배정된 주식 수는 일반공모 2139만주 중 20%인 427만8000주다. 공모가(10만5000원)를 곱한 공모 총액은 4491억9000만원이다.SKIET의 직원 수가 218명임을 고려하면 1인당 배정된 주식 수는 약 1만9623주, 공모 금액은 20억6000만원 규모다. 이는 SK바이오팜의 공모 청약에서 SK바이오팜 임직원이 우리사주조합을 통해 받을 수 있었던 1인당 주식 평가액(공모가 기준) 9억3000만원의 2.2배에 달한다. 다만 큰 규모의 자금을 조달할 수 있는 직원의 수가 많지 않을 것으로 예상된다. SK바이오팜은 우리사주조합에 배정된 391만5662주 중 244만6천931주가 청약됐다. 1인당 주식 수는 약 1만1820주, 주식 평가액(공모가 기준)은 5억8000만원 상당이었다. 지난 3월 상장한 SK바이오사이언스는 1인당 3억5300만원을 청약했다. 카카오게임즈는 1억60만원, 하이브는 5억240만원이었다. SKIET 직원이 미청약한 잔여주식이 발생하면 최대 공모 주식수의 5%인 106만9500주가 일반 공모 청약에 배정될 수 있다. 그 경우 일반 공모 청약 주식 수는 641만7000주로 늘어나게 된다.오는 11일 SKIET 상장 첫날 주가가 공모가의 2배로 출발한 뒤 상한가(30%)를 형성하는 이른바 '따상'을 기록할 경우 우리사주 직원의 경우 1인당 약 33억원의 평가 차익을 거둘 수 있을 것으로 기대된다. 다만 '따상'을 하더라도 우리사주조합 배정 주식은 매도가 1년간 제한되기 때문에 실제 차익

-

[마켓인사이트]코스모신소재, 631억 유상증자 성공…청약률 93%

2차전지 소재업체인 코스모신소재가 631억원 규모 유상증자를 위해 진행한 청약 결과 93.34%의 청약율을 기록했다. 코스모신소재는 유상증자를 위해 지난 23~24일 기존 주주들과 우리사주조합을 상대로 벌인 청약 결과 발행 예정인 신주(950만주)에 조금 못 미치는 886만6926주에 대한 매수주문이 들어왔다. KB증권이 발행 주관을 맡았다.우리사주조합 청약물량이 배정물량(190만주)에 못 미쳐 ‘완판’은 못했지만 최대주주인 코스모화학을 포함한 기존 주주들이 초과청약을 했다. 이들은 배정물량인 760만주보다 60만주 이상 많은 824만494주를 청약했다. 코스모화학이 청약물량(271만8598주)을 모두 인수하게 되면 약 180억원을 투입하게 될 전망이다. 코스모신소재는 오는 28~29일 일반 투자자들을 상대로 실권주 63만3074주에 대한 청약을 진행한다.주주들은 코스모신소재의 투자 성과가 나타면서 주가가 반등할 수 있다고 판단하고 적극적으로 청약에 뛰어든 것으로 전해진다. 코스모신소재는 이번 증자로 확보할 자금 중 상당금액을 2차전지 핵심소재인 니켈코발트망간(NCM) 생산설비 증설에 투자할 계획이다. 내년 말까지 공사를 마무리해 연산 8000t인 NCM 생산능력을 1만2600t으로 늘릴 방침이다. 이 회사는 최근엔 NCM의 원료인 전구체를 자체 생산해 NCM 생산체계를 수직계열화하는 것도 검토하고 있다. 코스모신소재는 이날 오후 1시40분 기준 유가증권시장에서 전날보다 3.14% 내린 8020원에 장에 거래되고 있다. 이 회사는 지난 8월 말 유상증자 발표 이후 유통주식 수 확대에 따른 주식가치 희석 우려로 36%가량 하락했다. 김진성 기자 jskim1028@hankyung.com

![케이카, 상장일 유통가능물량 27%[마켓인사이트]](https://img.hankyung.com/photo/202110/01.27534210.3.jpg)

![코스닥 입성하는 에브리봇, 25억 상당 임직원 주식매수선택권 부여 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26727774.3.jpg)

![[마켓인사이트] 한화시스템, 1.1조 유상증자 성공](https://img.hankyung.com/photo/202106/AA.26565083.3.jpg)

![[마켓인사이트]코스모신소재, 631억 유상증자 성공…청약률 93%](https://img.hankyung.com/photo/201910/AB.20823666.3.jpg)