-

'유전자 가위' 툴젠, IPO로 1200억 조달

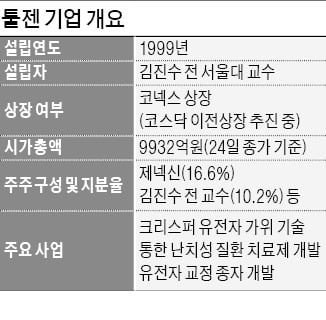

유전자 가위 개발사 툴젠이 다음달 코스닥시장 상장을 통해 최대 1200억원을 조달한다. 툴젠은 다음달 코스닥시장 상장을 통해 100만 주의 신주를 공모할 계획이라고 10일 공시했다. 희망공모가 범위는 10만~12만원으로 제시했다. 이달 말 기관투자가를 대상으로 수요예측을 해 공모가를 확정한 뒤 12월 2~3일 일반투자자 대상 청약 신청을 받는다. 희망공모가를 적용한 예상 시가총액은 7842억~9410억원이다. 툴젠은 1999년 설립된 유전자...

-

마마무 소속사 RBW에 기관 자금 34조 몰려

이달 상장을 앞둔 엔터테인먼트 기업 RBW에 기관투자가 자금 34조원 이상이 몰렸다. 1700 대 1이 넘는 경쟁률을 보일 정도로 기관들의 매수경쟁이 치열했다. RBW는 지난 5일과 8일 이틀 동안 진행한 수요예측에 1774개 기관이 참여해 약 34조5000억원의 주문을 넣었다고 10일 밝혔다. 참여 기관의 91.3%가 희망 공모가격(1만8700~2만1400원) 상단 이상의 가격으로 주문을 넣었다. 일정기간 주식을 팔지 않겠다는 확약을 건 기...

-

유전자가위 개발사 툴젠, 공모가 10~12만원..다음달 청약

유전자가위 개발사 툴젠이 다음 달 코스닥 상장을 통해 최대 1200억원을 조달한다. 툴젠은 다음 달 코스닥 상장을 통해 100만주의 신주를 공모한다고 10일 공시했다. 희망공모가는 10만~12만원이다. 11월 25~26일 기관 투자가를 대상으로 수요예측을 받아 공모가를 확정한 후 12월 2~3일 일반 투자자를 대상으로 청약을 받는다. 예상시가총액은 시가총액은 7842억~9410억원이 될 전망이다. 이번 상장으로 1000억~1200억원을 조달해...

-

상장 앞둔 마인즈랩, 수요예측 경쟁률 197대1

이달 상장을 앞둔 인공지능(AI) 개발업체 마인즈랩이 기관투자가 대상 수요예측에서 197 대 1의 경쟁률을 보였다. 마인즈랩은 지난 8~9일 진행한 기관 수요예측 경쟁률이 197.5 대 1을 기록했다고 10일 밝혔다. 302개 기관이 수요예측에 참여했다. 경쟁률은 비교적 낮았지만 참여 기관의 91.4%가 희망가격(2만6000~3만원) 상단 이상으로 주문을 넣었다. 일정기간 주식을 팔지 않겠다는 확약을 건 기관 비중은 12.9%였다. 마인즈랩...

-

바이옵트로, 경쟁률 68대1로 일반청약 마감

반도체 부품 검사장비 제조업체인 바이옵트로가 68 대 1의 경쟁률로 공모주 일반청약을 마쳤다. 10일 금융투자업계에 따르면 바이옵트로는 지난 9일부터 이틀간 진행한 일반청약에서 68.1 대 1의 경쟁률을 보였다. 청약 증거금은 638억원이 들어왔다. 기관투자가들로부터 큰 관심을 받지 못하자 일반청약 분위기도 미지근했다는 평가다. 바이옵트로는 지난 4일 마친 기관 수요예측에서 205 대 1의 경쟁률을 보였다. 비교적 낮은 기관 참여도에 바이옵...

-

[마켓인사이트] 美 CIA·국방부·테슬라가 주고객…'몸값 1.5조' 피스컬노트 내년 상장

▶ 마켓인사이트 11월 9일 오후 2시6분 한국계 미국인 팀 황(사진)이 창업한 빅데이터 기업 피스컬노트가 기업가치 13억달러(약 1조5300억원)로 미국 나스닥시장에 상장한다. 9일 투자은행(IB)업계에 따르면 피스컬노트는 기업인수목적회사(스팩) 더들스트리트애쿼지션(DSAC)과 합병계약을 맺고 내년 1분기 나스닥시장에 입성할 예정이다. DSAC 주가는 전날 9.78달러에서 9.98달러로 소폭 올랐다. 이 스팩은 2020년 12월 상장했...

-

스마트팩토리용 AI업체 트윔에 7.6兆 '뭉칫돈'

스마트팩토리용 인공지능(AI) 소프트웨어와 검사기기 제조업체인 트윔이 상장 전 진행한 일반청약에서 7조원이 넘는 증거금을 끌어모았다. 2200 대 1이 넘는 경쟁률을 보이며 흥행에 성공했다. 9일 금융투자업계에 따르면 트윔이 지난 8일부터 이틀간 진행한 일반청약에 약 7조6052억원의 증거금이 몰렸다. 청약 경쟁률은 2266.8 대 1이었다. 1627 대 1의 경쟁률을 보인 기관투자가 대상 수요예측에 이어 투자자들로부터 많은 관심을 받았다. ...

-

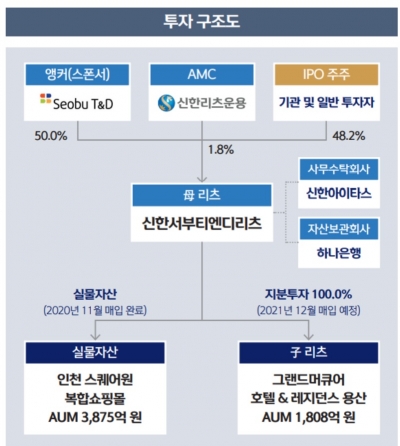

신한서부티엔디리츠 “상장 직후 13개월간 8% 배당”

“상장 이후 13개월 동안에는 약 8%의 배당수익을 제공하겠습니다. 그 이후에도 보유 자산 개발과 외부 자산 매입을 통해 안정적인 배당이 가능한 초대형 복합 리츠(RIETs·부동산투자회사)로 도약하겠습니다.” 승만호 서부티엔디 및 신한서부티엔디 대표 (사진) 는 9일 서울 용산 드래곤시티 호텔단지에서 진행한 기자간담회에서 이같이 말했다. 다음달 초 유가증권시장에 상장하는 신한서부티엔디리츠는 연말까지 주식을...

-

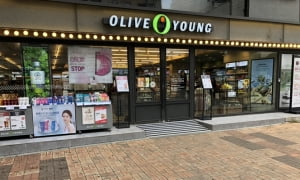

CJ올리브영 기업가치가 4조? 치열해지는 IPO 주관사 경쟁

국내 1위 헬스앤뷰티(H&B) 기업인 CJ올리브영의 상장 주관사 자리를 놓고 투자은행(IB) 업계의 경쟁이 치열해지고 있다. 일부 증권사들은 CJ올리브영의 기업가치를 4조원 이상으로 제시한 것으로 알려졌다. 지난달 말 프리 IPO(상장 전 지분투자) 당시보다 두 배 이상 몸값이 높아졌다. CJ올리브영의 상장이 CJ그룹 오너가의 경영권 승계와 맞물려있는만큼 증권사들이 사활을 걸고 있다는 분석이 나온다. 8일 업계에 따르면 CJ올리브영은 ...

-

신한서부티엔디리츠, 24일부터 청약..12월 코스피 상장

신한서부티엔디위탁관리부동산투자회사(이하 신한서부티엔디리츠)가 지난달 22일 금융위원회에 제출한 증권신고서의 효력이 발생해 본격적으로 유가증권시장 상장을 위한 절차에 들어간다고 8일 밝혔다. 총 공모 주식 수는 2697만7842주로 공모가는 5000원이다. 회사는 이번 공모를 통해 약 1348억8900만원을 조달할 계획이다. 기관투자자 대상 수요예측은 이달 17~18일 양일간 진행되며, 일반투자자 대상 공모주 청약은 24일부터 26일까지 사흘간...

-

마마무 소속사 RBW, 상장 성공할까..시가총액 1700억원 도전

마마무의 소속사 알비더블유(RBW)가 시가총액 1700억원에 도전한다. 오는 8일까지 기관 투자가를 대상으로 수요예측을 진행해 공모가를 확정한 뒤 오는 22일 코스닥 시장에 상장할 계획이다. 이 회사는 이번 상장을 통해 125만3000주를 공모한다. 희망공모가는 1만8700~2만1400원, 총 공모금액은 234억~268억원이다. 수요예측에 성공할 경우 예상 시가총액은 1483억~1700억원이 될 전망이다. 알비더블유는 올해 순이익 71억원을...

-

[마켓인사이트] 유한양행이 투자한 에이프릴바이오, IPO

▶ 마켓인사이트 11월 5일 오후 5시18분 신약개발 기업 에이프릴바이오가 내년 코스닥 상장을 추진한다. 7일 투자은행(IB) 업계에 따르면 에이프릴바이오는 최근 한국거래소에 코스닥시장 상장을 위한 예비심사를 청구했다. 심사를 통과한 뒤 내년 상반기 기술특례 상장 제도를 통해 코스닥시장에 입성한다는 계획이다. 2013년 1월 설립된 이 회사는 독자적인 인간 항체 라이브러리 기술을 보유하고 있다. 항혈청 알부민 항체의 절편을 이용해 재조...

-

스마트팩토리용 AI업체 트윔에 32兆 이상 몰려

스마트팩토리용 인공지능(AI) 소프트웨어와 검사기기 제조업체인 트윔에 32조원이 넘는 기관투자가 자금이 쏟아졌다. 기관들의 러브콜에 힘입어 1600억원에 가까운 몸값으로 증시에 입성하게 됐다. 5일 투자은행(IB)업계에 따르면 트윔이 지난 2~3일 진행한 수요예측에 1672개 기관이 참여해 32조원 이상의 주문을 넣었다. 청약 경쟁률은 1627.3 대 1이었다. 참여 기관 중 1545곳이 희망가격(1만7800~2만400원) 상단을 초과하는 가...

-

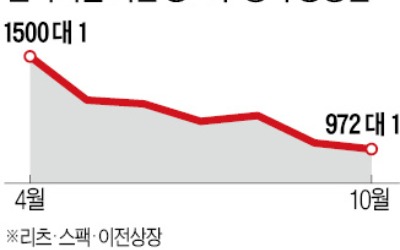

자금조달 황금기 저무나…최근 한달 6개社 IPO 포기

기업의 주요 자금 조달처인 주식·채권발행시장에 찬바람이 불고 있다. 상장을 포기하는 기업이 잇따르고 회사채 발행 규모도 급격히 줄어들었다. 미국 등 주요국의 긴축 움직임과 금리 인상이 본격화하자 시장 주변 자금이 이탈하면서 나타난 현상이다. 지난 1년여간 이어진 기업들의 ‘역대급 자금 조달 파티’가 끝나가고 있다는 분석이 나온다. 5일 투자은행(IB)업계에 따르면 최근 한 달간 여섯 곳의 기업이 상장을 철회한...

-

CNR리서치, NH스팩17호와 합병 승인..12월 코스닥 상장

임상시험수탁기관(CRO) 씨엔알리서치가 다음 달 NH기업인수목적17호(NH스팩17호)와 합병을 통해 코스닥 시장에 상장한다. NH스팩17호는 씨엔알리서치와 합병상장을 위한 임시주주총회에서 합병 안건이 승인됐다고 5일 밝혔다. 주식매수청구권 행사 기간은 오는 25일까지이며 합병가액은 2000원, 합병비율은 1 대 26.8이다. 씨엔알리서치는 1997년 설립된 국내 1호 CRO로 임상 1상부터 3상, 신약허가신청까지 임상시험 관련 전반의 업무를...

![[마켓인사이트] 美 CIA·국방부·테슬라가 주고객…'몸값 1.5조' 피스컬노트 내년 상장](https://img.hankyung.com/photo/202111/AA.28008491.3.jpg)