-

JP모간의 '딜의 여왕' 전무 승진..IB업계 거세지는 여성 파워

외국계 증권사 투자은행(IB) 부분에서 여성 파워가 거세지고 있다. 21일 IB 업계에 따르면 JP모건은 하진수 주식자본시장부 본부장(사진)을 전무로 승진 발령했다. 지난해 박지은 골드만삭스 본부장에 이어 외국계 IB 중 두번째 여성 전무가 탄생했다.하 본부장은 2019년 여성 최초로 본부장에 오른 데 3년 만에 승진하며 IB 업계의 유리천장을 무너뜨리고 있다는 평가다.하 본부장은 JP모건이 기업공개(IPO) 강자로 자리매김하는 데 중요한 역할을 했다는 평가를 받고 있다. JP모건은 2017년 넷마블게임즈의 상장을 주관한 이후 2년 동안 '빅딜'을 따내지 못했다.그러다 2019년 하 본부장이 합류한 이후 기업가치가 조 단위에 이르는 초대형 IPO를 잇달아 수임했다. 2020년 상장한 하이브(빅히트엔터테인먼트)를 비롯해 지난해 상장한 SK아이이테크놀로지, 크래프톤, HK이노엔, 카카오페이 등이 대표적이다.하 본부장은 뛰어난 거래 수임 능력으로 '딜의 여왕'으로 불린다. 기업 고객뿐만 아니라 기관 투자가들에게도 발 빠른 대응과 꼼꼼한 일 처리로 유명하다. 임신 중에도 휴일 밤샘 근무를 자처해 동료들이 혀를 내둘렀다는 일화도 있다.IB 업계는 하 본부장의 승진을 고무적인 일로 받아들이고 있다. 업무 강도가 세고 남성 중심의 문화가 강한 IB 업계에 변화가 일고 있다는 평가다.하 본부장은 1998년 도이치증권에서 시작해 삼성증권, 한국투자증권 등에서 IB 경력을 쌓았다. JP모건으로 자리를 옮기기 전에는 NH투자증권에서 10여년 간 IPO 업무를 담당했다. NH투자증권에서 제일모직, 제주항공, 삼성바이오로직스 등을 상장시켰고 SK바이오팜과 카카오엔터테인먼트의 상장 주관도 따냈다. 2018년 10월에는 ECM 2

-

기업들 작년 증자, 채권발행 231조 마련...전년比 20%↑

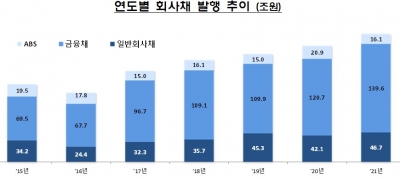

기업들이 국내 자본시장에서 231조4793억원 규모의 주식과 채권을 발행해 직접 자금을 조달한 것으로 집계됐다. 역대 최대 규모에 해당하며 전년 대비 19%늘어난 수준이다. 25일 금융감독원에 따르면 기업들이 국내 증시와 채권시장에서 주식과 회사채 공모발행으로 231조4793억원, 기업어음(CP)과 단기사채는 1656조4262원 어치를 발행한 것으로 집계됐다. 주식시장의 호황으로 작년 한 해 공모방식 기업공개(IPO)와 유상증자를 통한 주식발행은 29조903억원에 달했다. 전년(10조9164억원)에 비해 166.5%나 폭발적으로 증가했다. IPO는 110건이 이뤄지며 14조5225억원 어치 신주가 발행돼 역대 최대 규모를 기록했다. 2020년엔 87건, 3조8241억원 규모에 불과했으나 세 배가 넘는 규모로 늘어났다. 이전 역대 최대였던 2017년 5조8893억원에 비해서도 두 배 이상 많은 규모다. 크래프톤(2조8008억원), 카카오뱅크(2조5526억원), 카카오페이(1조5300억원) 등 IT관련 대형기업들이 줄줄이 상장했고 현대중공업(1조800억원)과 같은 전통기업들도 1조원이 넘는 대형 IPO를 실행했다. 코스닥 시장에서도 96건의 IPO가 이뤄지면서 3조1408억원 어치 주식이 발행됐다. 유상증자 역시 89건이 이뤄졌고 14조5678억원 규모의 신주가 발행됐다. 2020년 70건, 7조 923억원에 비해 두 배 이상 늘어난 규모다. 대한항공(3조3160억원), 한화솔루션(1조3461억원), 삼성중공업(1조2825억원), 포스코케미칼(1조2735억원), 한화시스템(1조1607억원) 등 대기업 계열사들이 운영·차환자금 조달을 위해 대규모 신주를 발행했다. 회사채 시장 공모 발행 규모 역시 지난해 총 202조3890억원으로 전년(183조5668억원) 대비 10.3%늘어났다. 일반회사

-

카카오, 자회사 상장 대박...신용등급 AA로 상향

카카오가 카카오페이 등 자회사 상장과 투자유치로 잇따라 '대박'을 치면서 신용등급이 상향됐다. 한국신용평가는 카카오의 발행자 신용등급을 기존 'AA-'에서 한 계단 오른 'AA'로 평가했다고 17일 발표했다. AA등급은 SK이노베이션과, 현대제철 등 주요 대기업과 동일한 신용등급으로 '우량등급'으로 분류된다. 카카오의 신용도 상승을 견인한 것은 탄탄한 재무구조다. 지난 5월 미국 웹소설·웹툰 플랫폼 타파스와 래디쉬를 인수하며 약 1조1000억원을 투입하고도 오히려 돈이 더 많아졌다. 카카오뱅크와 카카오페이 등 계열사들의 성공적인 기업공개(IPO) 덕분이다. 지난 8월 상장한 카카오뱅크의 현재 주가 기준 지분(27.25%)가치가 8조1000억원 가량이다. 지난달 증시에 입성한 카카오페이는 연결대상 자회사지만 지분(약 47%) 가치만 따로 떼서 보면 대략 11조원이 넘는다. 카카오의 현금 및 현금성 자산은 3분기 말(연결기준) 3조4336조원에 달한다. 카카오페이 상장으로 유입된 현금 1조5000억원이 아직 반영되지 않은 상태에서도 작년말보다 5500억원가량 늘어났다. 총자산은 작년말 11조9539억원에서 9개월만에 18조2312억원으로 1.5배로 불어났다. 카카오는 내년에도 카카오모빌리티와 카카오엔터테인먼트를 증시에 상장시키는 등 몸집을 계속 불릴 전망이다. 코인 거래소 '업비트' 운영사 두나무를 비롯한 투자 기업들도 수익을 안겨줄 것으로 기대된다. 적자를 지속하던 카카오페이·모빌리티 등의 사업이 안정화되는 점도 신용등급 상향에 한 몫 했다. 카카오페이는 설립 후 매년 적자를 냈으나 올해 3분기까지는 16

-

카카오페이 "알리바바 앤트그룹처럼 카드·증권·보험 모두 장악한다" [비상장사 탐구생활]

≪이 기사는 07월16일(08:21) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫코스피 상장을 앞둔 카카오페이 공모주 청약이 최근 여러가지로 화제다. 불과 7년 전에 서비스를 시작했고 법인 설립 후 매년 적자를 냈는데도 상장후 시가총액이 최대 12조원대로 예상되면서 금융업계 관계자들을 놀라게 했다. 기업공개(IPO) 사상 처음 일반공모에서 증거금에 비례하지 않고 100% 균등배분하기로 하면서 개인 투자자들에게 관심 거리를 제공했다. 카카오페이는 아마도 지난해(최근 회계연도) 순익만 6조6000억원에 달하는 중국 알리바바 계열 앤트그룹(옛 앤트파이낸셜)을 보며 기업가치를 산정했을 것이다. 카카오페이 2대 주주인 앤트그룹은 알리페이를 필두로 인터넷은행 마이뱅크 등 다양한 서비스로 중국 서민금융의 모든 분야를 휩쓸었다. 다만 심상치 않은 중국 정부의 움직은 리스크가 될 수 있다는 지적도 나온다. 금융의 전 분야를 노린다카카오페이는 지급결제 서비스로 시작했으나, 지금은 투자·대출·보험 중개, 맴버십, 청구서, 송금, 인증, 자산관리, 영수증, 배송, 내차관리 등 12개 사업을 한다고 밝히고 있다. 3500만명의 고객을 바탕으로 지난래 거래액이 67조원 규모에 달했고 급속도로 성장하고 있다. 회사 측은 성장률 조정 기업가치 대비 매출액(Growth-adjusted EV/Sales)이라는 기준을 사용해 공모가를 책정했다고 설명한다.카카오의 목표는 쉽게 말하면 은행업을 비롯해 신용카드업과 보험업 증권업 등에 모두 진출해 장악하겠다는 얘기다. 카카오페이는 온·오프라인에서 신용카드사의 지급결제 서비스를 직접 하고 있고, 신용 대출 서비스 시장도 노리고 있다.

-

금감원, 카카오페이 상장에도 '제동' [마켓인사이트]

≪이 기사는 07월16일(14:42) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫올 여름 대어급 공모주 중 하나인 카카오페이의 상장에 제동이 걸렸다. 금융감독원이 주요 내용에 대한 설명이 불충분하다는 이유로 상장계획을 담은 증권신고서를 수정할 것을 요구해서다. 2주 후 투자자 모집을 앞둔 상황에서 발등에 불이 떨어졌다는 평가다.금융감독원은 16일 카카오페이에 증권신고서를 자진해 정정할 것을 요구했다. 자본시장과 금융투자업에 관한 법률 제122조에 따르면 금감원은 증권신고서에 거짓된 내용이 있거나 중요사항이 충분히 기재돼 있지 않다면 정정을 요구할 수 있다. 불분명한 내용으로 투자자의 합리적인 판단을 저해할 수 있어서다.투자은행(IB)업계에선 최근 상장 예정기업들의 몸값 고평가 논란이 이어지자 금감원이 카카오페이의 증권신고서도 좀 더 깐깐하게 들여다보겠다는 의지를 내비친 것으로 보고 있다. 카카오페이는 지난 2일 제출한 증권신고서에 희망 공모 규모를 1조710억~1조6320억원, 공모 직후 예상 시가총액을 8조2131억~12조5152억원으로 제시했다. 페이팔, 스퀘어, 페그세구로 등 해외 핀테크 업체들을 비교 대상으로 삼아 기업가치를 산정했다.기업공개(IPO)시장에선 금감원의 지적으로 카카오페이의 공모가격과 상장 일정이 변경될 가능성에 주목하고 있다. SD바이오센서와 크래프톤 등 최근 금감원으로 증권신고서 정정 요구를 받은 기업들이 희망 몸값을 낮추고 공모 일정을 미루는 일이 반복되고 있어서다. 카카오페이는 이달 29~30일 기관투자가 대상 수요예측과 다음달 4~5일 일반청약을 계획해놓고 있던 상태다. 김진성 기자 jskim1028@hankyung.com

-

100만원만 넣어도 카카오페이 주식 받는다…100% 균등배정 [마켓인사이트]

카카오페이가 국내 기업공개(IPO) 사상 최초로 일반 청약자 몫의 공모주 물량 100%를 균등 배정한다.카카오페이는 2일 이러한 내용이 담긴 증권신고서를 금융위원회에 제출하고 유가증권시장(KOSPI) 상장을 위한 공모 일정에 돌입했다. 카카오페이의 총 공모주식수는 1700만주이며, 주당 공모 희망가는 6만3000~9만6000원이다. 이번 공모를 통해 공모가격 상단 기준 1조 6320억원의 자금을 조달한다. 대표 주관사는 삼성증권, JP모간증권, 골드만삭스증권이며, 대신증권이 공동주관사를 맡는다. 오는 7월 29일~30일 기관투자자 대상 수요예측을 진행해 최종 공모가를 확정하고, 8월 4일~5일 일반 청약을 받은 뒤 8월 12일 상장 예정이다.카카오페이는 청약증거금 100만 원만 있으면 동등하게 공모주를 받을 수 있도록 했다. 균등 배정제 도입 후 해당 비율을 최소한으로 적용하는 관행을 깬 것이다. 회사 측은 ‘전 국민 생활 금융 플랫폼’ 카카오페이의 사용자이기도 할 모든 청약자에게 미래의 주주가 될 기회를 제공하기 위해 이같은 결정을 내렸다고 설명했다. 류영준 카카오페이 대표는 “지금까지 어렵고 복잡한 금융의 진입 장벽을 낮춰, 자산 규모가 크지 않거나 경험이 부족해도 카카오페이 하나로 모든 금융 생활을 영위할 수 있도록 새로운 시도를 이어왔다”면서 “상장 이후 혁신 성장을 가속화하고 주주 가치를 제고함으로써, ‘전 국민 생활 금융 플랫폼’ 비전에 한 발 더 다가설 것"이라고 말했다.카카오페이는 2014년 9월 국내 최초 간편결제 서비스를 도입했다. 2017년 4월 독립법인으로 출범한 테크핀 기업이다. 현재까지 누적 가입자 수는 3600만 명이다. 이는 만 15세 이상

![카카오페이 "알리바바 앤트그룹처럼 카드·증권·보험 모두 장악한다" [비상장사 탐구생활]](https://img.hankyung.com/photo/202107/02.20297986.3.jpg)

![100만원만 넣어도 카카오페이 주식 받는다…100% 균등배정 [마켓인사이트]](https://img.hankyung.com/photo/202107/02.19762004.3.jpg)