-

배민+요기요, JP모간·율촌 등 자문사들도 '잭팟'

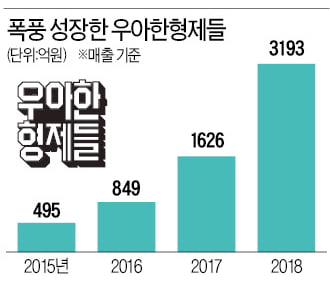

음식 배달 애플리케이션(응용프로그램) ‘배달의 민족’ 브랜드로 잘 알려진 회사 ‘우아한형제들’이 13일 경쟁 브랜드 ‘요기요’를 운영하는 독일 딜리버리히어로사에 40억달러 가치에 매각되면서 해당 인수합병(M&A)을 어느 자문사에서 맡았는지에도 시장의 관심이 쏠리고 있다. 13일 투자은행(IB) 업계에 따르면 김봉진 대표 측은 매각 자문사로 JP모간체이스 한국지사를 선임해서 이번 협상을 맡겼다. 우아한형제들의 재무적 투자자(FI)인 알토스벤처스와 골드만삭스는 골드만삭스가 따로 자문을 맡았다. 또 인수자인 딜리버리히어로 측은 모건스탠리 한국지사를 자문사로 뽑았다. 매각 측 법률 자문은 국내 로펌 중에서는 율촌, 외국계 로펌에서는 미국계 로펌 설리번앤드크롬웰(Sullivan & Cromwell LLP)이 각각 주로 담당했다. 공정거래 이슈에 대한 법적 검토는 김앤장과 율촌이 함께 맡았다. 인수 측은 외국 로펌과 함께 한국 태평양을 선임해서 법률적인 부문에 대한 자문을 구했다. 회계법인은 삼일PwC에서 매각 및 인수 양측 자문을 모두 맡아 진행한 것으로 알려졌다. 4조7500억원에 달하는 이번 거래규모는 국내 인터넷 기업 M&A 역사상 가장 규모가 크다. 그동안 인터넷 기업 M&A 최고기록은 2014년 다음과 카카오 합병(3조1000억원)이었다. 지금까지 전체 국내 M&A 거래를 통틀어 봐도 10위 내에 들어가는 대형 거래다. 이처럼 거래규모가 컸던 만큼 자문료 수입도 적지 않을 것으로 추정된다. 통상 M&A 매각 측과 인수 측 IB는 거래 액수의 1% 안팎의 자문 수수료를 받는다. 최고금액을 정해 놓는 경우가 많긴 하지만, 이번 거래금액을 고려