-

중견기업 QIB 회사채 프로그램 가동

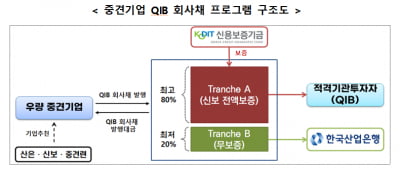

금융당국이 적격기관투자가(QIB) 제도를 활용해 공모 회사채를 발행한 적 없는 우량 중견기업의 회사채 시장 데뷔를 지원한다.금융위원회는 30일 서울 여의도동 한국산업은행 IR센터에서 한국산업은행, 신용보증기금, 한국중견기업연합회와 ‘중견기업 QIB 회사채 프로그램 최초 발행 기념식’을 열었다.이날 로젠, 디케이씨 2개 기업이 중견기업 QIB 회사채 프로그램에 참여해 총 1000억원 규모의 회사채를 발행했다.2012년 도입된 QIB 제도는 충분한 위험 관리능력이 있는 금융기관·펀드·연기금 등 적격기관투자자 사이에 채권 및 증권 거래할 때 각종 공시의무와 전매제한을 완화해주는 제도다.투자자는 기업의 과거 회사채 발행 이력과 신용등급 등을 기초로 투자를 결정하는 만큼 그동안 QIB제도는 대부분 신용등급이 높은 국내 대기업의 외화채(KP물) 발행에 활용됐다.이번에 선보인 중견기업 QIB 회사채 프로그램은 공모 회사채 발행실적이 없는 우량 중견기업을 대상으로 QIB 방식 회사채를 발행할 수 있게 지원하는 방식이다.회사채 발행금액에서 최대 80%까지 신용보증기금이 원리금 전액을 지급보증해 적격기관투자가에게 매각한다. 신용보증기금의 지급보증을 기반으로 중견기업이 발행한 회사채가 최고 신용등급(AAA 등급) 채권이 되는 셈이다. 적격기관투자가에 매각하고 남은 잔여 회사채는 산업은행이 인수해 자금을 지원한다.중소·중견기업을 대상으로 한 채권시장 조달 지원 방안인 P-CBO(유동화보증)와 비교하면 기업의 이자 부담이 1.3%포인트 낮아질 것으로 추산됐다.P-CBO는 여러 기업의 회사채를 모아 특수목적법인(SPC) 명의로 유동화 증권을 발행해 위험을 분산하는 방식